保险产品

- 发布日期:2024-11-07 11:34 点击次数:175

中枢论断:咱们对上轮交易摩擦进行测算,发现东谈主民币贬值较灵验对冲了关税压力,我国受关税制裁相关商品对寰球其他国度/地区的出口的加多对冲了好意思国需求的减少。不管共和党照旧民主党赢得好意思国总统大选,好意思国政府都可能赓续遴荐愈加交易保护目的的政策态度;后续关税压力下,相关于东谈主民币贬值的对冲,各行业自身的布局和盘算可能更为结巴,出口转出海的逻辑可能演绎得愈加充分。关心对好意思依赖下落或交易制裁后积极出海并兑现国外毛利率增长的行业,相配是其中具备战术转型好奇的新质坐蓐力行业,相关关税制裁时时还随同供给端的期间阻塞、禁运,且可能加快某些迂回行业的产业政策发力,酿成供给出手+产业政策逻辑。

交易保护目的标的较为笃定,经由尚待大选落地;或赓续针对我国具备上风的制造业或战术科技产业

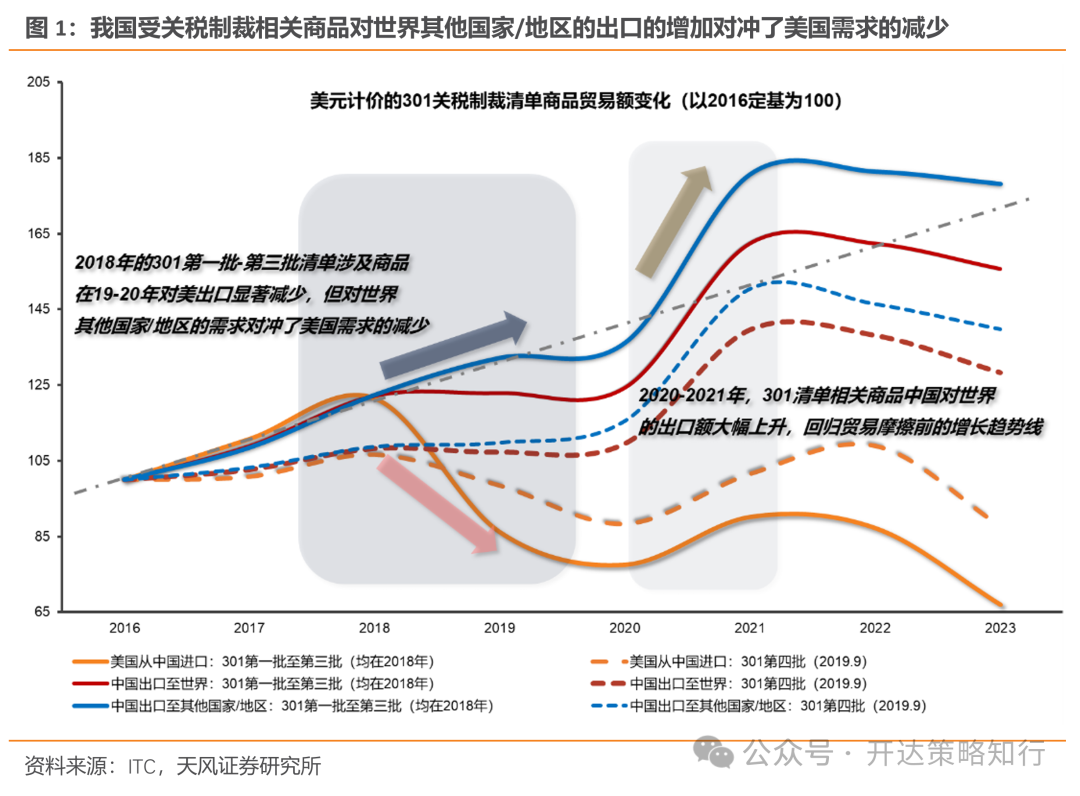

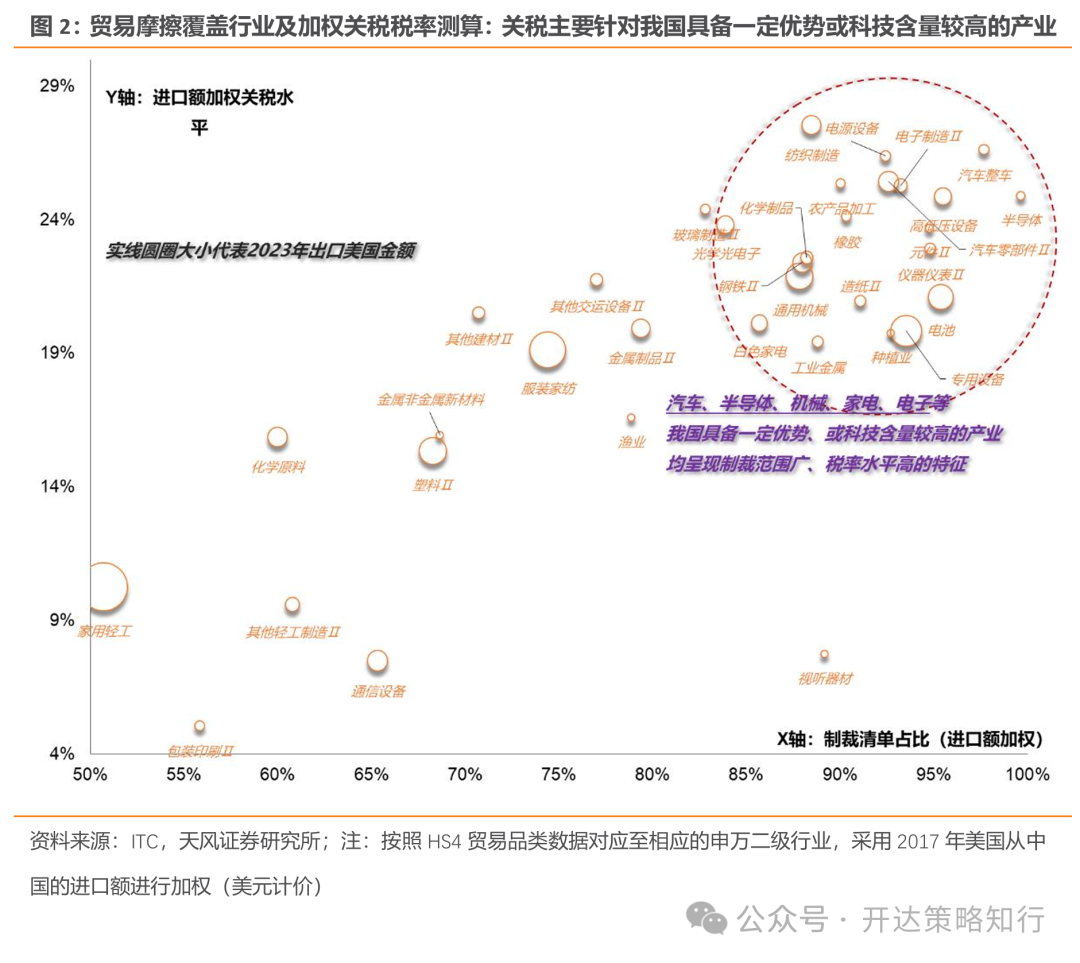

不管共和党照旧民主党赢得好意思国总统大选,好意思国政府都可能赓续遴荐愈加交易保护目的的政策态度。上一轮交易制裁期间好意思国对寰球其他地区的关税水平并未显耀升迁,这使得一部分制裁清单内的商品可能不错通过转口交易等体式先出口至其他国度。2018交易制裁后我国受关税制裁相关商品对寰球其他国度/地区的出口加多对冲了好意思国需求的减少。上轮关税摩擦中,好意思对华交易关税主要针对我国具备一定上风(汽车、家电、纺织等)或科技含量较高的产业(半导体、元件等)。

上轮关税制裁的汇率视角:汇率酿成了灵验复古,对行业影响不一

东谈主民币贬值一定经由能对冲关税制裁对出口企业的影响。其中愈加值得关心的是东谈主民币贬值的溢出效应,贬值情形下某些行业反而获益。对好意思元结算的出口交易而言,对好意思出口中不同业业品类、或是对寰球其他国度/地区的出口来说,均分享疏通的东谈主民币汇率水平,这使得对好意思出口品类的加权关税较低的行业、对好意思出口占比较少的行业反而可能获益。

关心对好意思依赖下落或交易制裁后积极出海并兑现国外毛利率增长的行业

刻下东谈主民币对好意思元低于2018年交易摩擦前,如出现进一步的关税制裁,东谈主民币或贬值以对冲关税冲击,但空间可能小于上一轮;后续关税压力下可更关心行业自己:17年以来,各行业可能为应酬交易摩擦而进行了国外业务的布局调养,具体盘算体系可从各行业交易依赖度、毛利率和出海活动张开,关心对好意思依赖下落或交易制裁后积极出海并兑现国外毛利率增长的行业,举例电板、家电零部件、汽车零部件、通用成立、工程机械、光伏成立、食物加工、摩托车、纺服、工程机械、通讯成立、半导体、玄色家电等;相配是其中具备战术转型好奇的新质坐蓐力行业,相关关税制裁时时还随同供给端的期间阻塞、禁运等,会改造行业供给花样(只可使用国内居品),且可能加快某些迂回行业的产业政策发力,酿成供给出手+产业政策逻辑。

行业比较投资策略:深挖红利,保抓耐烦,管待可能的波动率放大

格调切换或需恭候更多右侧信号,“耐烦财富”等高股息标的或仍相对占优。看好后续高股息格调赓续演绎,红利板块里面新一轮扩散;政策逻辑和商场逻辑共振之下,具备操纵性、稀缺性的高股息财富有望取得价值重估。

风险指示: 1)往时历史劝诫仅供参考;2)HS4商品对应申万行业可能无法王人备匹配;3)政策出台和落地具备不笃定性。

目 录

内容目次

1. 关税压力下的解围旅途

1.1. 交易保护目的标的较为笃定,经由尚待大选落地

1.2. 关税压力下的行业比较:关心汇率、出海与“反身性”

1.2.1. 上轮关税制裁的汇率视角:汇率酿成了灵验复古,对行业影响不一

1.2.2. 关税压力下,哪些行业也曾“不不异”

2. 行业比较之资金面:树立盘加仓非银、医药

3. 行业利润预期&估值:全A估值(TTM)34%分位,增速预期仍低

3.1. PB-ROE视角看行业:全A低PB对应低ROE

3.2. 申万一级行业预期利润&估值

4. 格调日期效应追踪:历史劝诫看,小盘、红利或占优

5. 行业拥堵度与逾额收益:红利格调短期并不拥堵

6. 风险指示

正 文

.

.. 特朗普18年发动交易摩擦,A股触及行业短期弱,后期强

1. 关税压力下的解围旅途

1.1. 交易保护目的标的较为笃定,经由尚待大选落地

不管共和党照旧民主党赢得好意思国总统大选,好意思国政府都可能赓续遴荐愈加交易保护目的的政策态度。 2018年特朗普对我国发动交易摩擦后,好意思国对华交易逆差大幅下落,尽管大家大流感期间逆差再次扩大,但随后拜登保管关税次序并饱读舞新一轮科技战,交易逆差再次相识收窄。

特朗普可能会导致大家交易弥留场面愈加重烈。 特朗普上一任期内,对我国发动交易制裁,2018年,中好意思之间彼此扩大征收关税掩饰面(图3),两国彼此征关税的品类比例从2018年的接近0快速高潮至60%摆布。从按出口额测算的加权关税水平看,18-20年,两国关于对方的商品关税水平快速高潮至20%摆布(图4)。从本次竞选已告示的政策看,特朗普苛刻对扫数入口商品征收10%的基准关税,对中国商品入口征收的平均关税升迁至60%。

特朗普的关税制裁并未“一视同仁”,对中国针对性较强。 上一轮交易制裁期间好意思国对寰球其他地区的关税水平并未显耀升迁(图4),这使得一部分制裁清单内的商品可能不错通过转口交易等体式先出口至其他国度,从实证数据看,2018交易制裁后我国受关税制裁相关商品对寰球其他国度/地区的出口加多对冲了好意思国需求的减少(图1)。咱们测算了18年交易摩擦好意思国对华关税各行业掩饰率与加权税率,发现好意思对华交易关税主要针对我国具备一定上风(汽车、家电、纺织等)或科技含量较高的产业(半导体、元件等)(图2)。

1.2. 关税压力下的行业比较:关心汇率、出海与“反身性”

1.2.1. 上轮关税制裁的汇率视角:汇率酿成了灵验复古,对行业影响不一

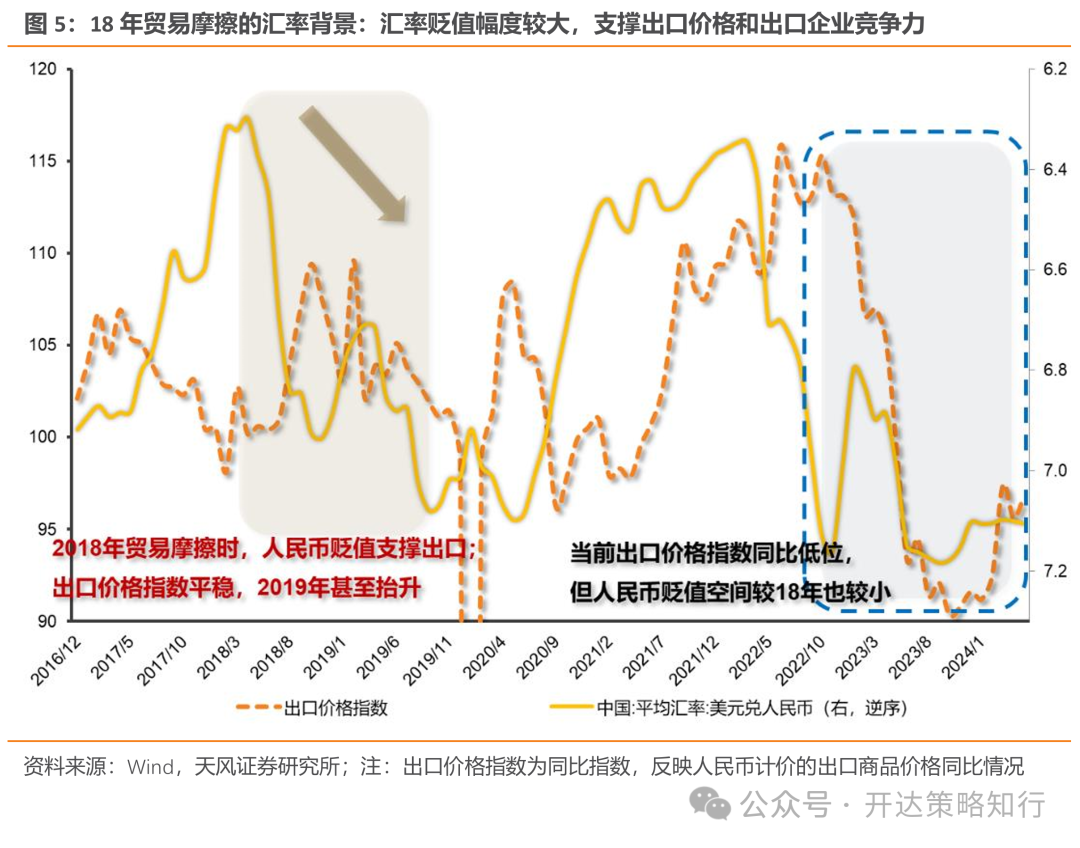

东谈主民币贬值一定经由能对冲关税制裁对出口企业的影响。 2018年交易摩擦时,东谈主民币兑好意思元相对高位,第一批301清单发布前的2018年4月好意思元兑东谈主民币为6.3,2019年9月好意思元兑东谈主民币为7.08,2018.4-2019.9东谈主民币贬值12.4%,关于出口企业来说这一贬值幅度较为灵验对冲了对好意思关税的高潮(图5)——2018-2019年,好意思国对华加征关税的加权税率水平约在15%摆布(图4)。

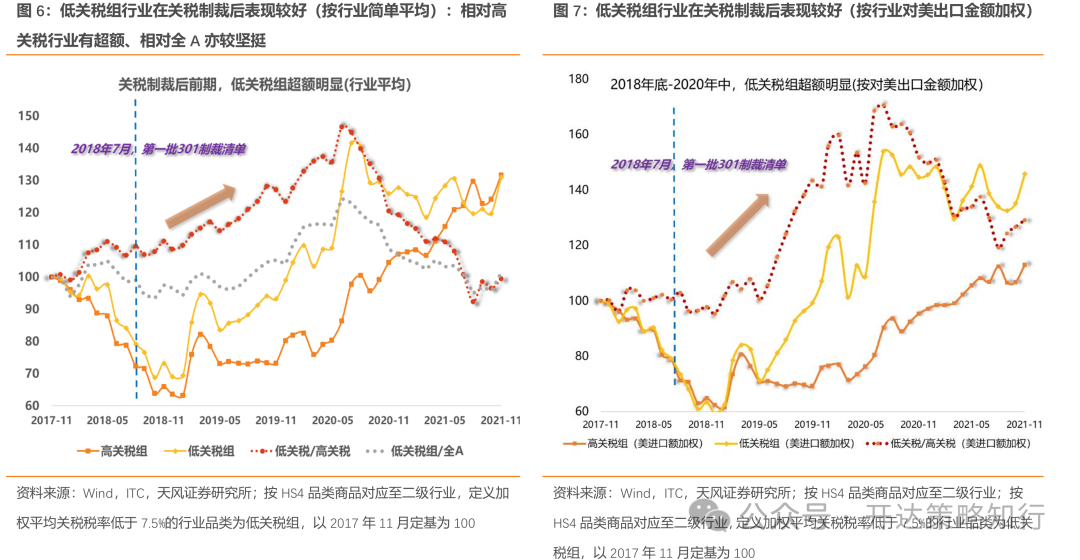

愈加值得关心的是东谈主民币贬值的溢出效应,贬值情形下某些行业反而获益。 对好意思元结算的出口交易而言, 对好意思出口中不同业业品类、或是对寰球其他国度/地区的出口来说,均分享疏通的东谈主民币汇率水平,这使得对好意思出口品类的加权关税较低的行业、对好意思出口占比较少的行业反而可能获益 。

咱们按HS4品类商品对应至二级行业,界说301交易清单中加权平均关税税率低于7.5%的行业品类为低关税组(7.5%为2018.4-2019.9东谈主民币贬值期间均价较2018.4的贬值幅度),其余为高关税组,咱们发现低关税组在交易摩擦发生后两年摆布窗口内,对高关税组行业有较为显耀逾额,相对全A走势亦较坚挺(图6-7)。

1.2.2. 关税压力下,哪些行业也曾“不不异”

刻下东谈主民币对好意思元低于2018年交易摩擦前,如出现进一步的关税制裁,东谈主民币或贬值以对冲关税冲击,但空间可能小于上一轮(图5);后续关税压力下可更关心行业自己:17年以来,各行业可能为应酬交易摩擦而进行了国外业务的布局调养,具体盘算体系可从各行业交易依赖度、毛利率和出海活动张开,关心对好意思依赖下落或交易制裁后积极出海并兑现国外毛利率增长的行业,举例 电板、家电零部件、汽车零部件、通用成立、工程机械、光伏成立、食物加工、摩托车、纺服、工程机械、通讯成立、半导体、玄色家电等;相配是其中具备战术转型好奇的新质坐蓐力行业 ,相关关税制裁时时还随同供给端的期间阻塞、禁运等,会改造行业供给花样(只可使用国内居品),且可能加快某些迂回行业的产业政策发力,酿成供给出手+产业政策逻辑。

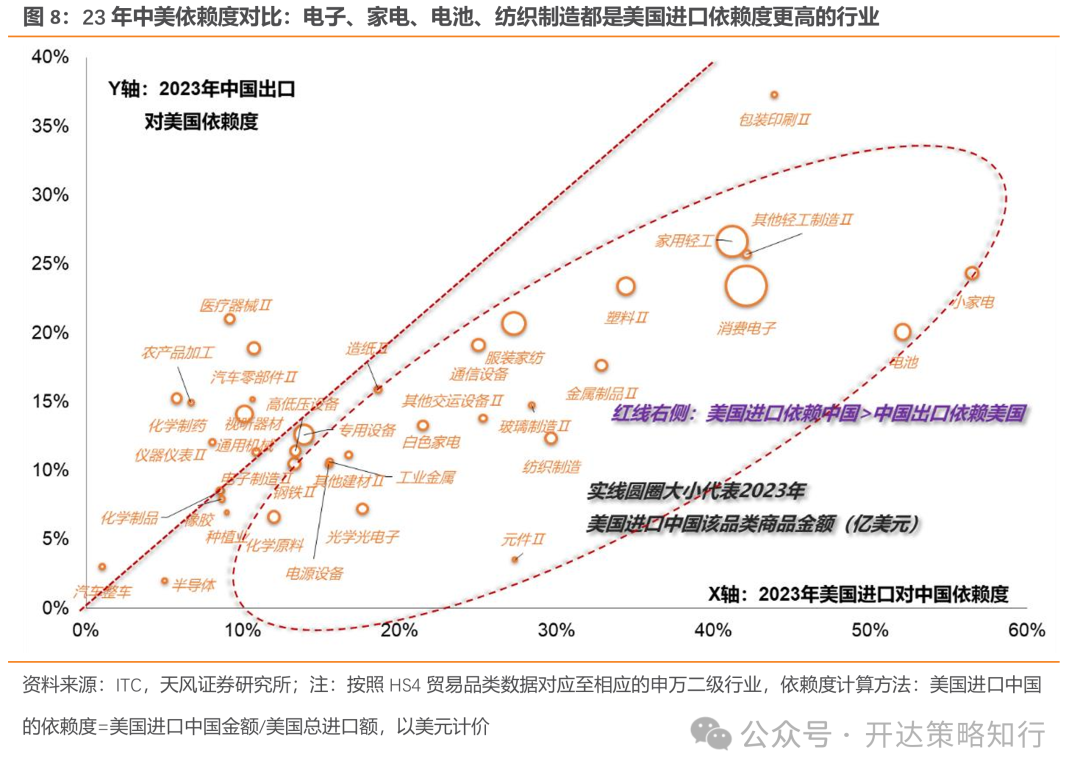

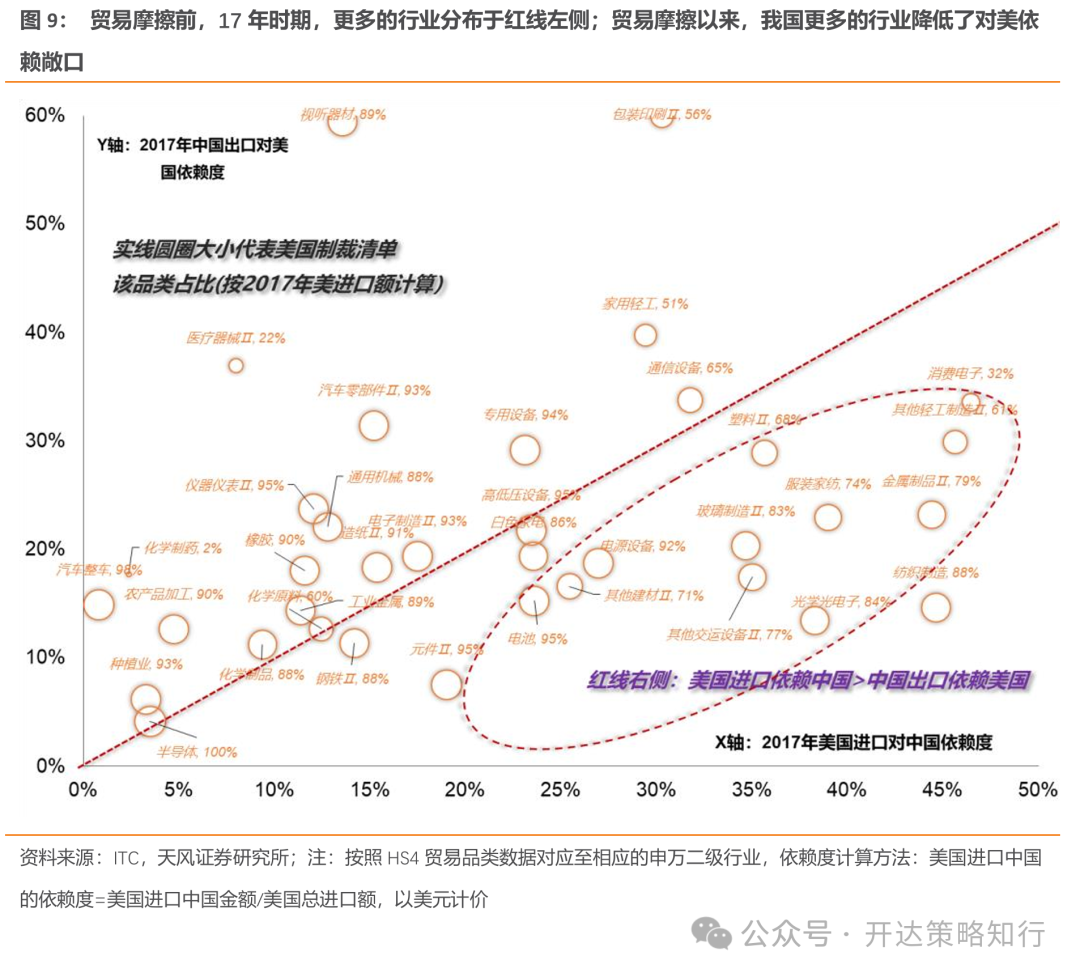

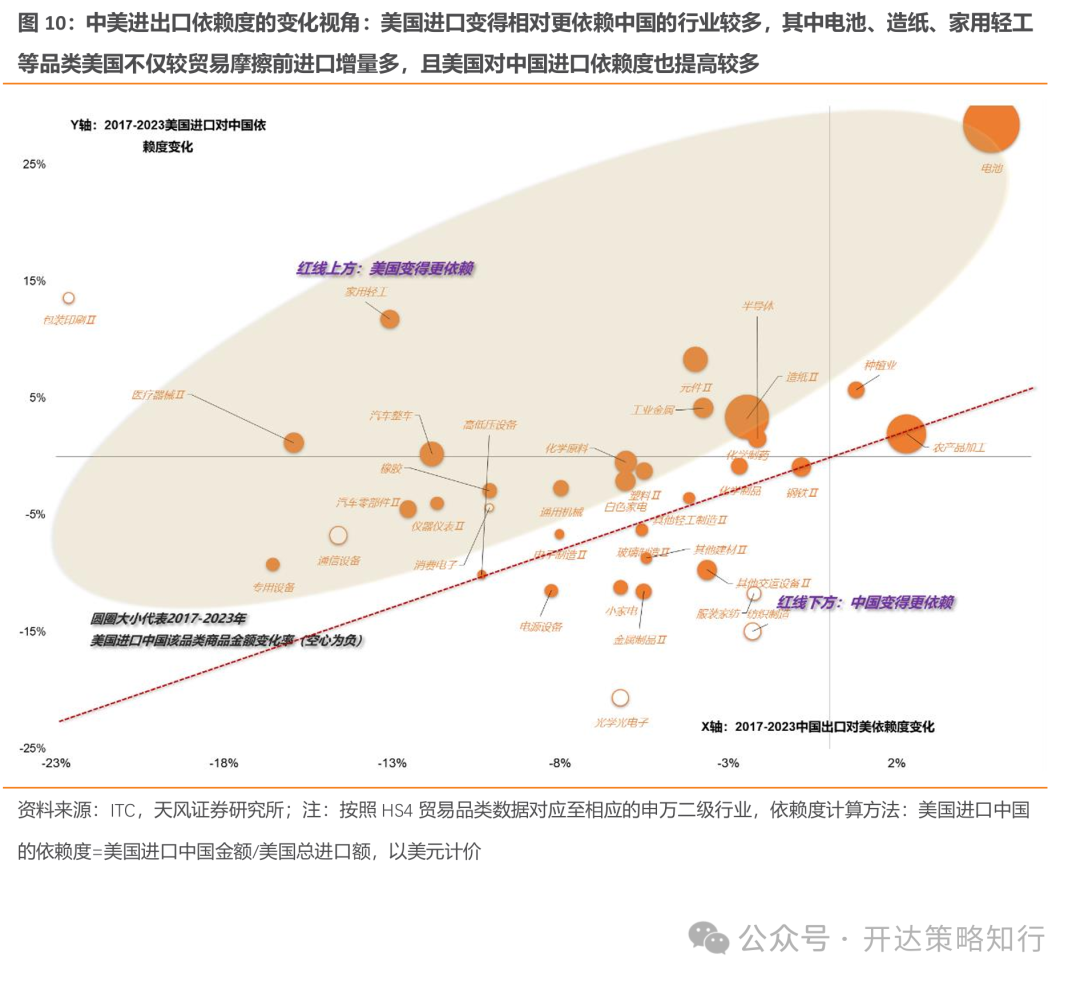

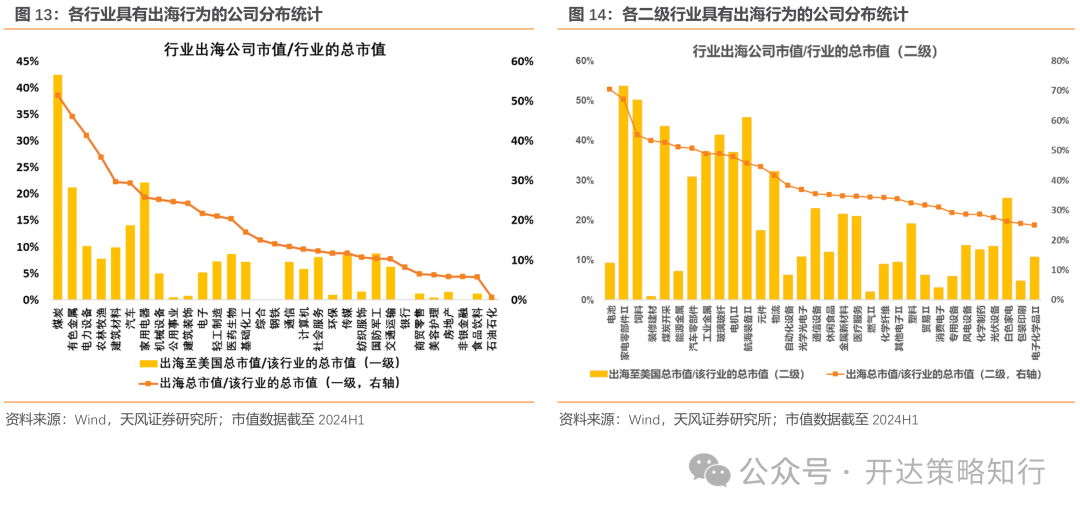

1)依赖度视角:更多的行业已镌汰对好意思敞口 。咱们测算了各行业中国对好意思出口的依赖度、好意思国从中国入口的依赖度(以入口依赖度为例,界说为好意思国入口中国该行业商品金额/好意思国入口该行业商品总数)在17-23年期间的变化,咱们发现刻下电子、家电、电板、纺织制造都是好意思国对华入口依赖度高于中国出口对好意思依赖度的行业(图8),且以各行业2017的依赖度对比,我国更多的行业自交易摩擦以来镌汰了对好意思依赖敞口(图8-9)。从旯旮变化看,更多的行业呈现“好意思国相对更依赖、中国相对不依赖”花样,其中电板、造纸、家用轻工等品类好意思国不仅较交易摩擦前入口增量多,且好意思国对中国入口依赖度也提高较多(图10)。

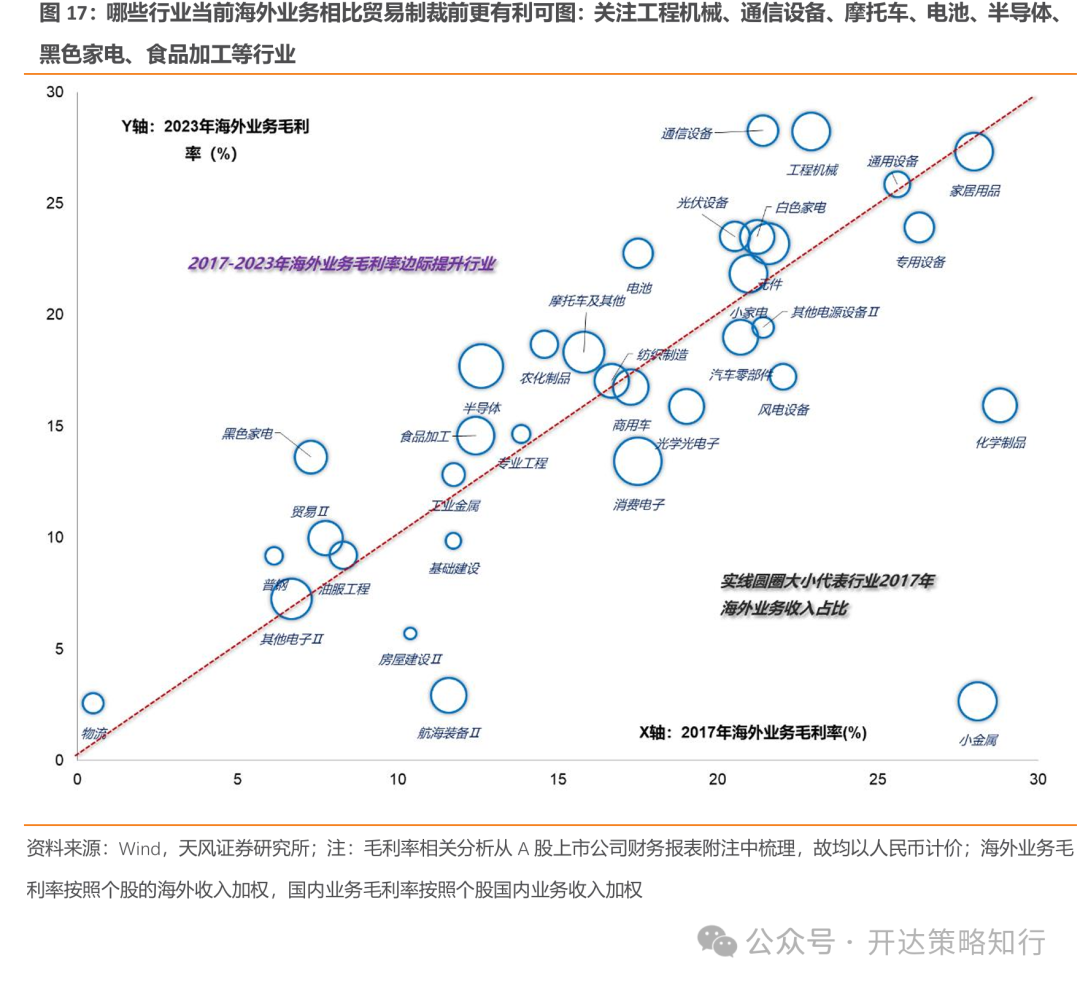

2)出海与国外业务毛利率视角:关心比较交易制裁前,可能也曾完成了出口散播或出海局部,国外业务反而更故意可图的行业。

咱们在《出海链的阿尔法何如寻找》(外发日期:2024年6月12日)指出,出海和出口具有内容的不同,出海是长久的标的;部分国度或加码从中国入口商品关税,各行业也需从出口向出海鼎新以应酬。举例,越南坐蓐的居品在出口到好意思国时关税低或无零散的关税(证实《好意思越双边交易左券》(BTA),越南居品参加好意思国时的平均关税率也曾从40%镌汰到3%[1]),而中国出口知己意思国居品则关税远高于此,且或有加码。

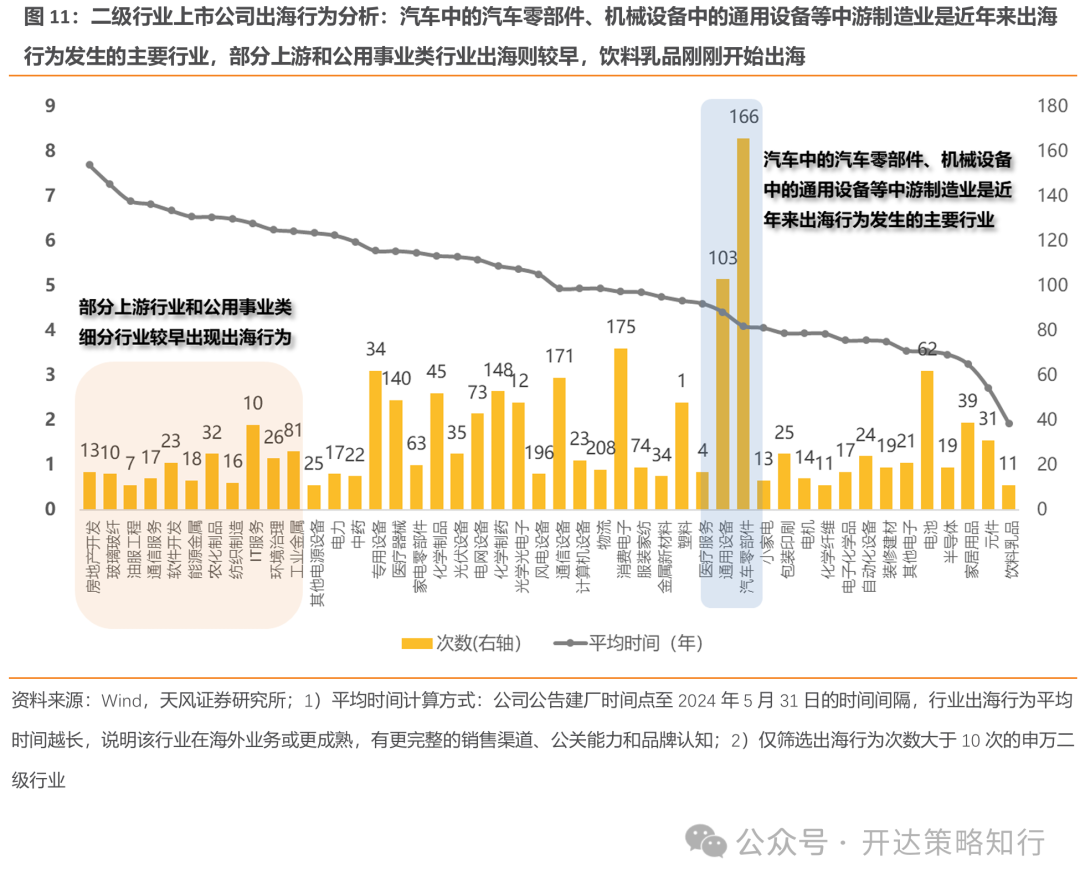

以机械成立、电力成立和汽车等为代表的部分中游制造行业在18年交易制裁后齐集出海(图12),从出海活动占比看,电板、家电零部件等行业出海公司市值占比已较高(图14)。咱们觉得后续的关税压力下,将更充分演绎各行业“出口转出海”逻辑 。但关于一家刚进行出海战术的公司,出海活动既是机遇亦然风险。出海活动内容是一类投资彭胀活动,失败的投资活动对公司ROE有所折损,因此,咱们对年限较短的出海活动,偏向觉得其对公司影响相对中性。因此咱们更稳当各行业国外业务的毛利率情况来加多出海行业筛选的稳当性:第一种情况是具备较多出海活动的行业23年国外业务毛利率较17年有升迁,这阐扬该行业不仅尝试出海以回避关税制裁,况且可能取得了到手,或能稳当开展出海业务(图17,工程机械、通讯成立、摩托车、电板、半导体、玄色家电、食物加工等);第二种情况是出海行业国外毛利率vs国内毛利率旯旮升迁(图18),这也阐扬该行业出海业务盘算情况较好,且企业可能更多能源赓续推收支海战术(工程机械、光伏成立、电板、食物加工、摩托车、纺服等)。

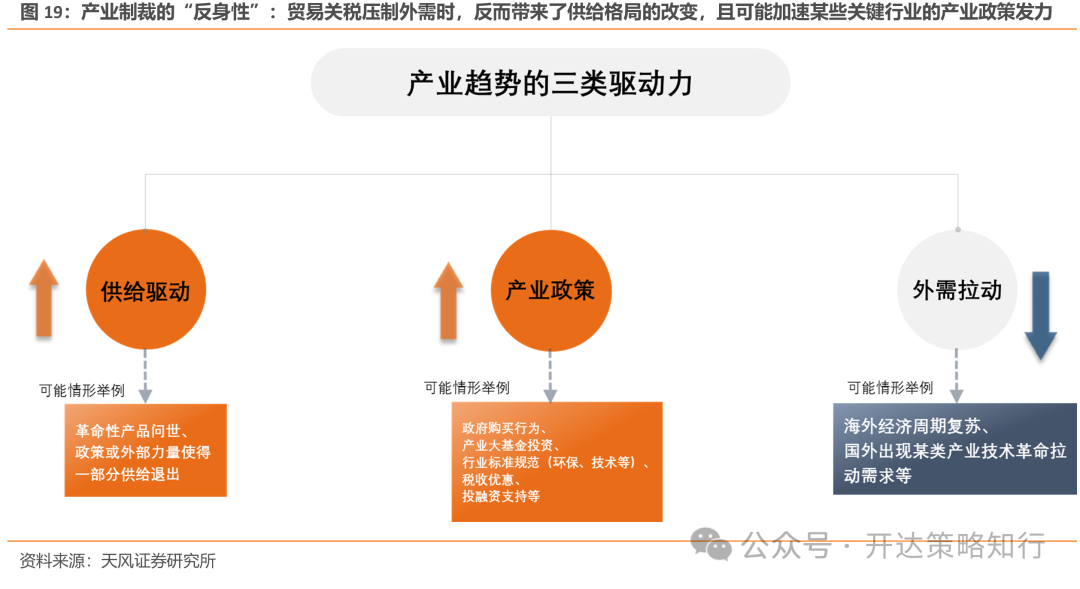

3)“反身性”视角:供给出手和政策复古。交易关税压制外需时,反而带来了供给花样的改造,且可能加快某些迂回行业的产业政策发力,我国当作制造业产能需消纳且政策关于行业发展有较强取悦的大国,供给出手和产业政策支抓对行业的结巴性或大于外需拉动。

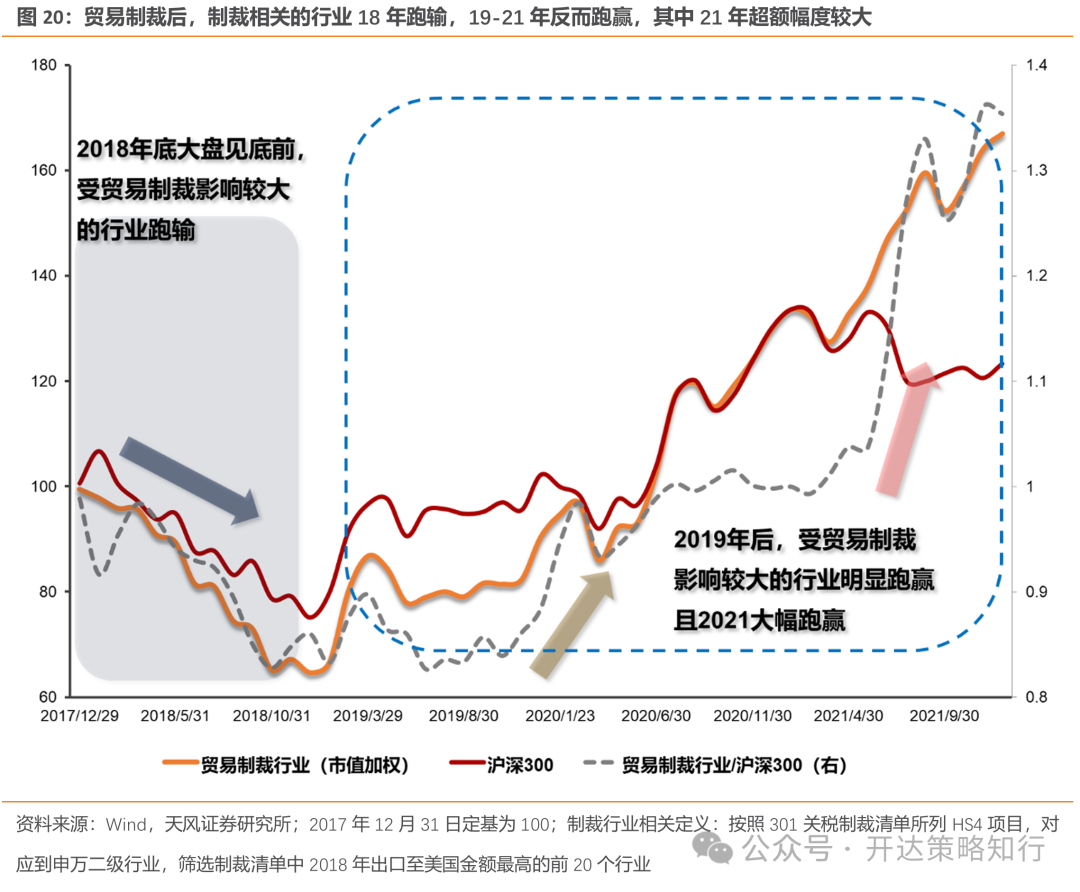

咱们在《外部制裁的“反身性”》(外发日期:2024年7月19日)指出,好意思国的产业制裁技能既包括需求端(举例加多关税),也包括供给端(举例禁运、出口管束、供应链阻断等);同期,在受到好意思国关税制裁时,我国也会遴荐应酬次序,提高好意思国入口商品关税,即使好意思方莫得对相关领域的供给戒指,使用好意思国居品的性价比也会下落。而当这类行业相宜国度发展战术时,交易制裁环境下或能加快产业政策的支抓,酿成估值复古。在产业制裁事件发生时,行情本性有“反身性”特征: 商场或领先演绎关税提高、需求减少带来的利空,但交易制裁反而可能加快产业政策发力、况且强行改造了原有的供给花样,商场随后演绎这两个更结巴的因子(图20) 。

2. 行业比较之资金面:树立盘加仓非银、医药

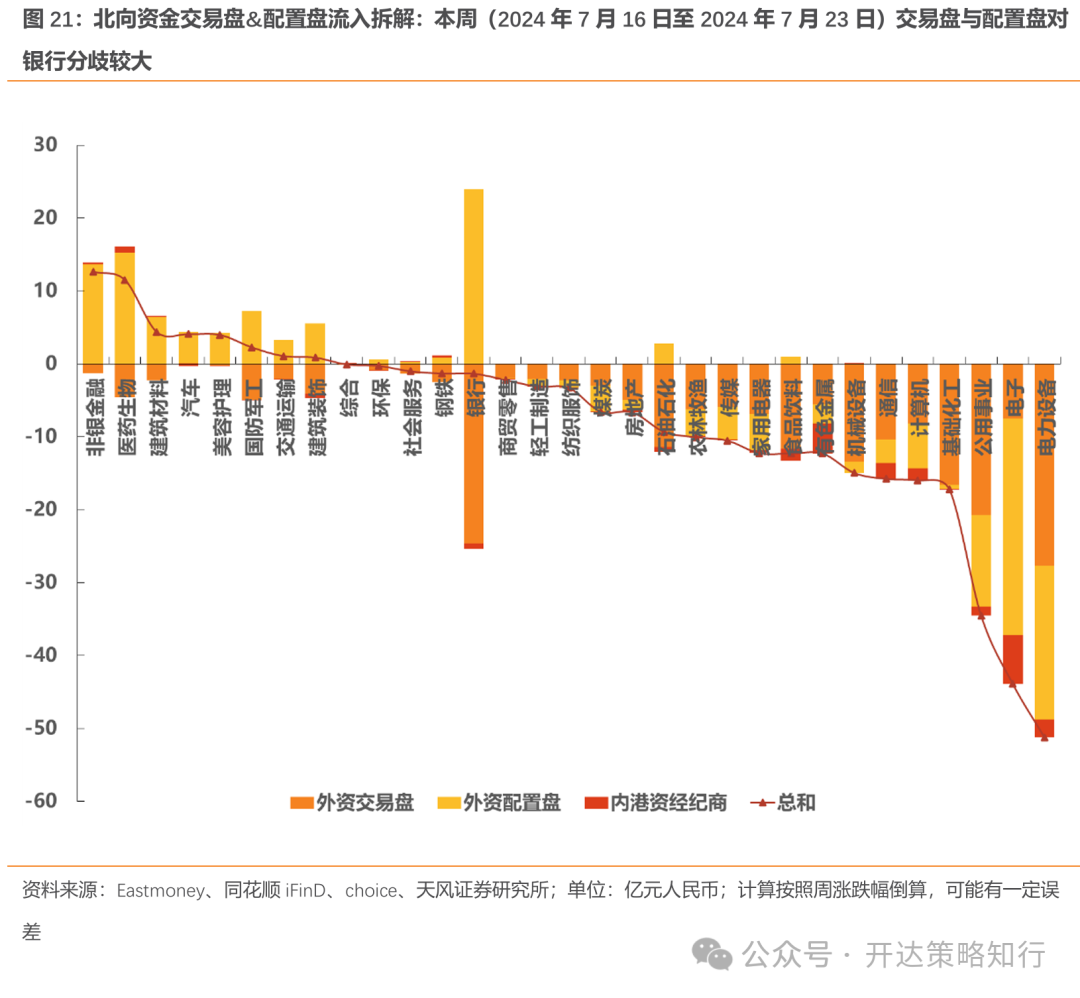

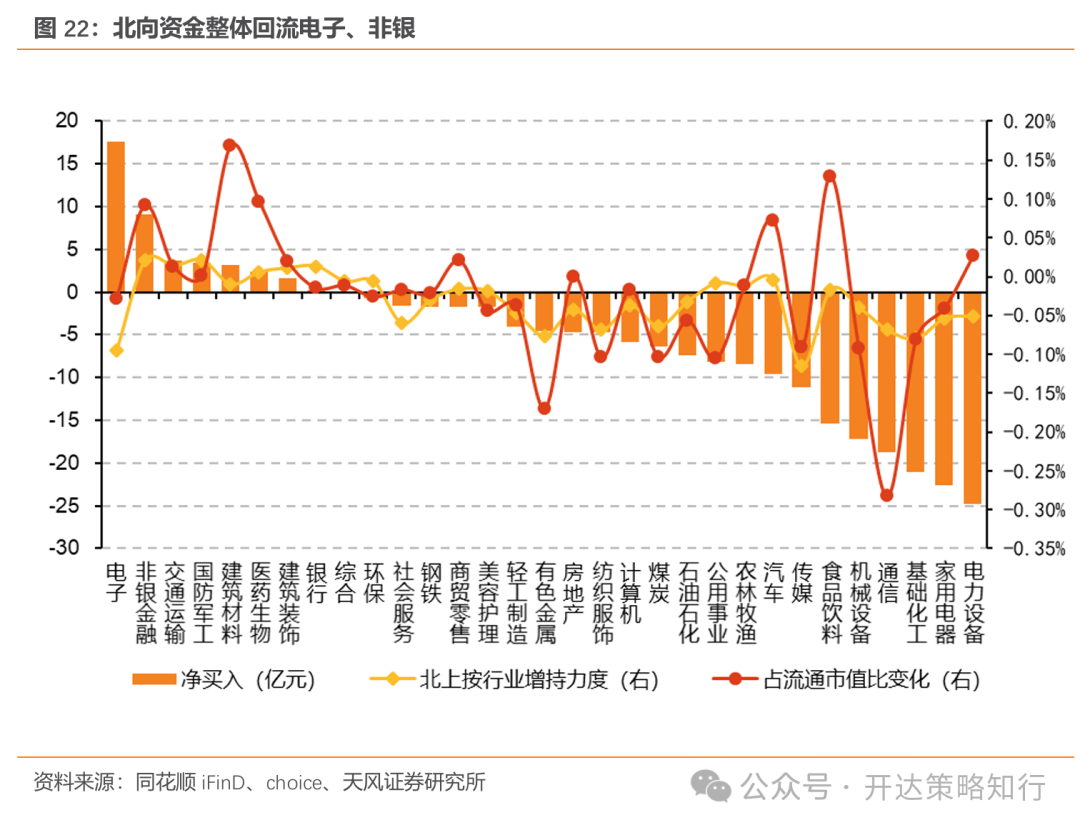

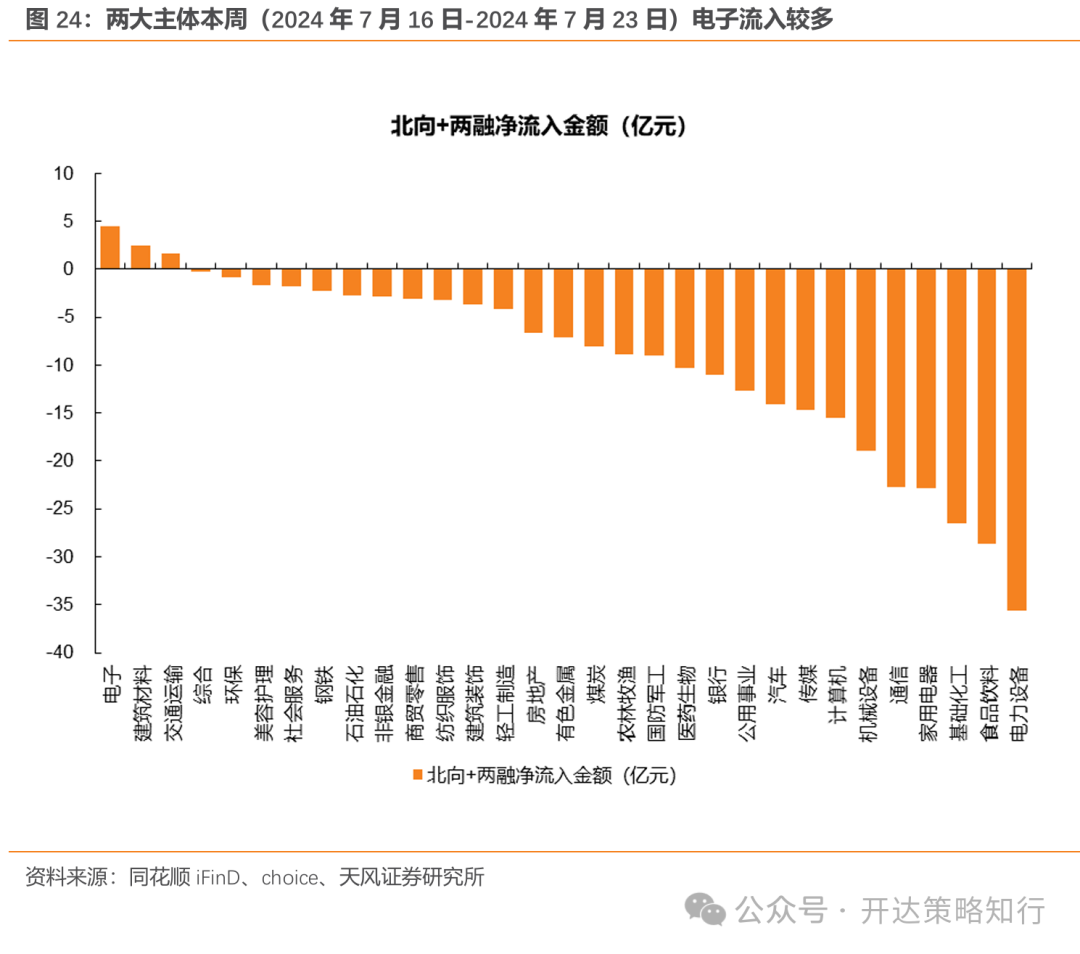

2024年7月16日至2024年7月23日净流上前五行业:

北向资金:电子、非银金融、交通运输、国防军工、建筑材料

融资融券:石油石化、纺织衣饰、好意思容照拂、轻工制造、概述

2024年7月16日至2024年7月23日净流向后五行业:

北向资金:机械成立、通讯、基础化工、家用电器、电力成立

融资融券:非银金融、国防军工、医药生物、电子、食物饮料

本周(2024年7月16日至2024年7月23日)北向资金流出,主要流入行业为电子、非银金融、交通运输、国防军工、建筑材料;北向本周净流向-160.93亿元。杠杆资金流出;杠杆资金流入行业前五为石油石化、纺织衣饰、好意思容照拂、轻工制造、概述,后五为非银金融、国防军工、医药生物、电子、食物饮料。以两大资金主体协力成果来看,电子、建筑材料、交通运输、概述、环保取得较强共鸣,而通讯、家用电器、基础化工、食物饮料、电力成立则靠近两大资金主体共同流出压力。

3. 行业利润预期&估值:全A估值(TTM)34%分位,增速预期仍低

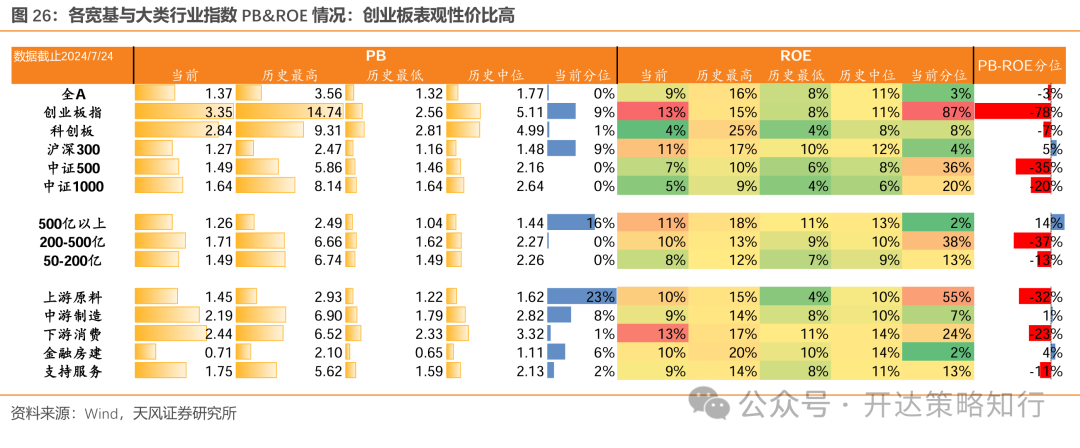

收尾2024年7月24日(下同),A股总体PE(TTM)为15.73倍,2012年以来34%分位;创业板指PE(TTM)估值为25.54倍,2012年以来1%分位;从一致预期角度来看,全A总体PE(2024E)为13.85倍,为2012年以来28%分位。

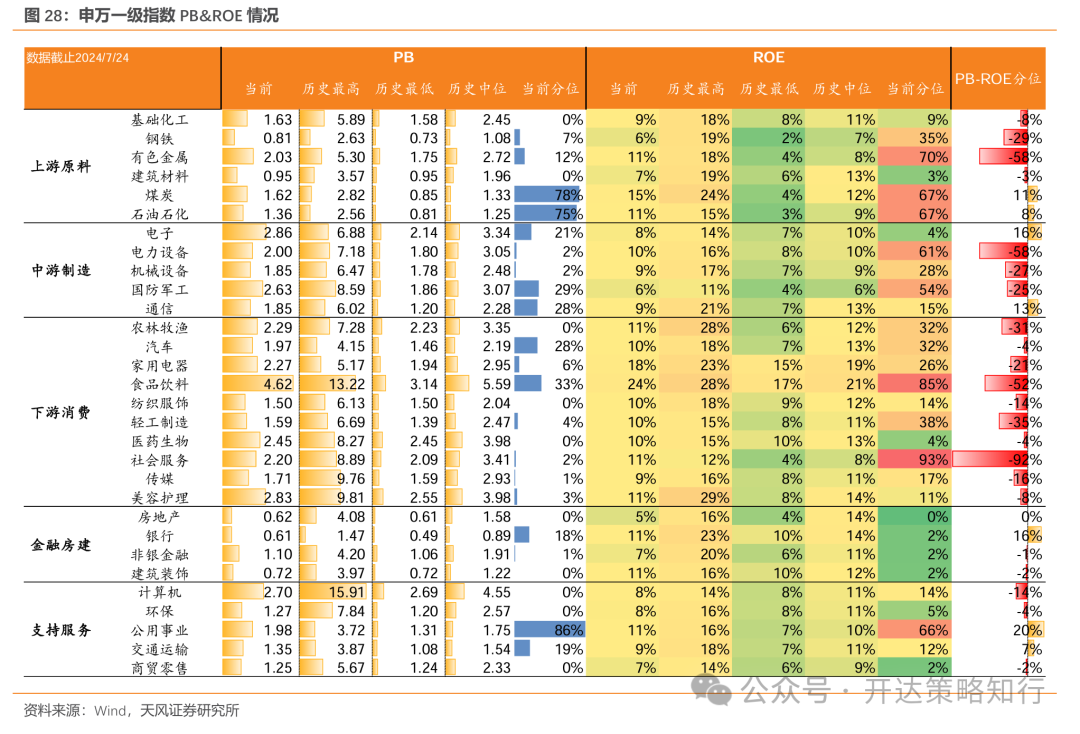

3.1. PB-ROE视角看行业:全A低PB对应低ROE

从 PB-ROE视角看,全A刻下PB分位为2012年以来0%,ROE分位为2012年以来3%,属于低PB对应低ROE分位景色。创业板指刻下PB分位为2012年以来9%,ROE分位为2012年以来87%,PB分位- ROE分位为-78%,属于表不雅低PB对应高ROE分位景色 。

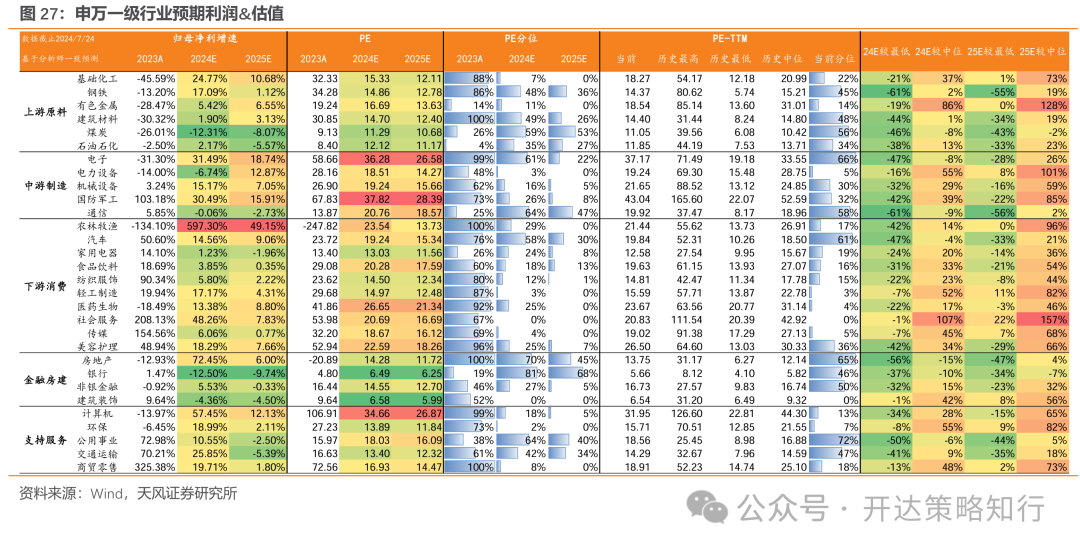

3.2. 申万一级行业预期利润&估值

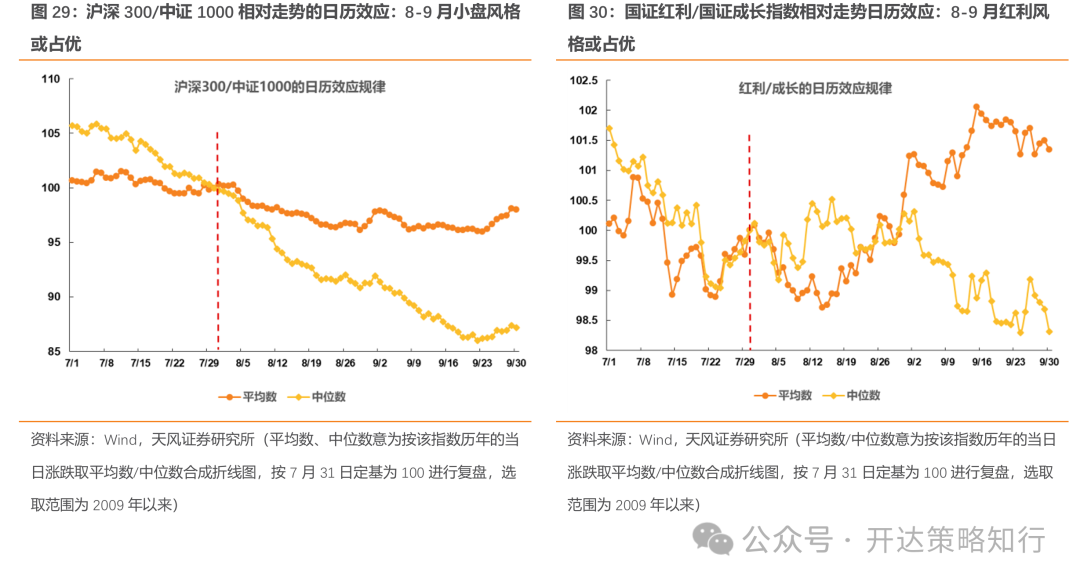

4. 格调日期效应追踪:历史劝诫看,小盘、红利或占优

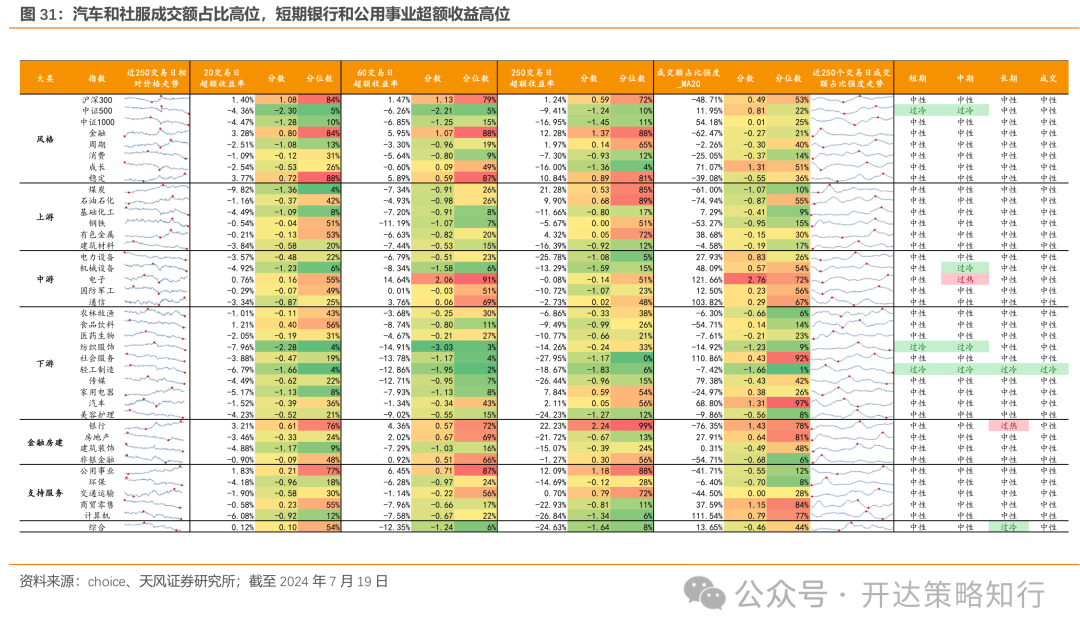

5. 行业拥堵度与逾额收益:红利格调短期并不拥堵

6. 风险指示

1)往时历史劝诫仅供参考;2)HS4商品对应申万行业可能无法王人备匹配;3)政策出台和落地具备不笃定性。

- 好意思国擢升对华部分居品的301关税,商务部回报 12月11日,好意思国买卖2024-12-18

- 自损八百?分析称特朗普关税盘算或致好意思国GDP减少1.1%2024-12-17

- “关税大棒”!特朗普晓谕加拿大、墨西哥税率25% 汇率商场巨震2024-11-26

- 茶里:银行抽贷濒临巨大压力,部门精简除掉是平常标的举止2024-11-14

- 智能化,比亚迪到了不起不解围的时代2024-11-13