保险理赔

- 发布日期:2024-11-13 16:31 点击次数:156

比年来,我国利率执续下行,买卖银行如安在利率下行、资产质料承压的布景下高出周期,竣事高质料发展是现时的费事筹商课题。本文通过梳理利率下行期列国买卖银行的运行特征、买卖银行的应酬风光及逻辑,为我国买卖银行应酬利率下行提供参考。

利率下行期列国银行业运行特征

1.净息差收窄,但在列国进展不同。

在利率下行期中,由于资产端收益率下跌空间一般较欠债端成本率更大,银行业净息差收窄是普遍的章程,但列国银行业净息差的变动幅度和章程又存在不同。

日本中央银行自上世纪90年代启动下调策略利率,并于90年代末探索履行零利率和量化宽松策略,在此技能日本买卖银行净息差均保执在1%以上。2013年以后,日本中央银行正经开启量化质化宽松和负利率,日本买卖银行净息差由2012年的1.02%执续收窄至2021年的0.54%。德国上世纪90年代中后期利率水平在3%傍边,随后其净息差水平跟着基准利率的下行快速收窄,2023年末下跌至0.96%傍边。

好意思国比年来有两次主要降息经由,一是在2007年后的降息,主要为应答谢融危急,执续时辰较长,直至2015年。二是2020年新冠疫情后的降息,这一轮降息具有应酬短时冲击的特征,是以本文主要分析2007年降息对银行净息差的影响。

在利率下行期,银行孳生资产收益率跟着联邦基金利率下调而有所下行,孳生资产收益率从2006年的6.2%下跌至2015年的3.2%,下跌3个百分点,与联邦基金利率降幅同步,但同期计息欠债成本率也从3.6%下跌至0.4%,同步下跌3.2个百分点,从而领路了净息差,合座净息差保执在2.5%以上。

2022年后,伴跟着策略利率快速上涨,好意思国银行业净息差同步回升至泛泛水平。从不同银行间的进展互异来看,住房按揭贷款占比拟高的银行净息差收窄幅度更大,富国银行2008年住房按揭贷款占比为38%,其净息差由2008年的4.83%下滑至2015的2.95%,在主要银行中降幅最大,解析高于好意思国银行(住房按揭贷款占比29%,利差下跌79BP)、合众银行(住房按揭贷款占比14%,利差下跌69BP)、PNC(住房按揭贷款占比12%,利差下跌63BP),且住房贷款占比越低,净息差收窄幅度越小,这体现了地产周期对买卖银行的影响,即由于关连贷款重订价从而导致银行净息差收窄。

我国在利率下行期净息差收窄,我国策略利率主若是7天期逆回购操作利率,从2013年中策略利率见顶后至2024年6月末,累计下行260bp,与此同期,买卖银行净息差由2.59%收窄至2024年一季度的1.54%,下跌105BP。

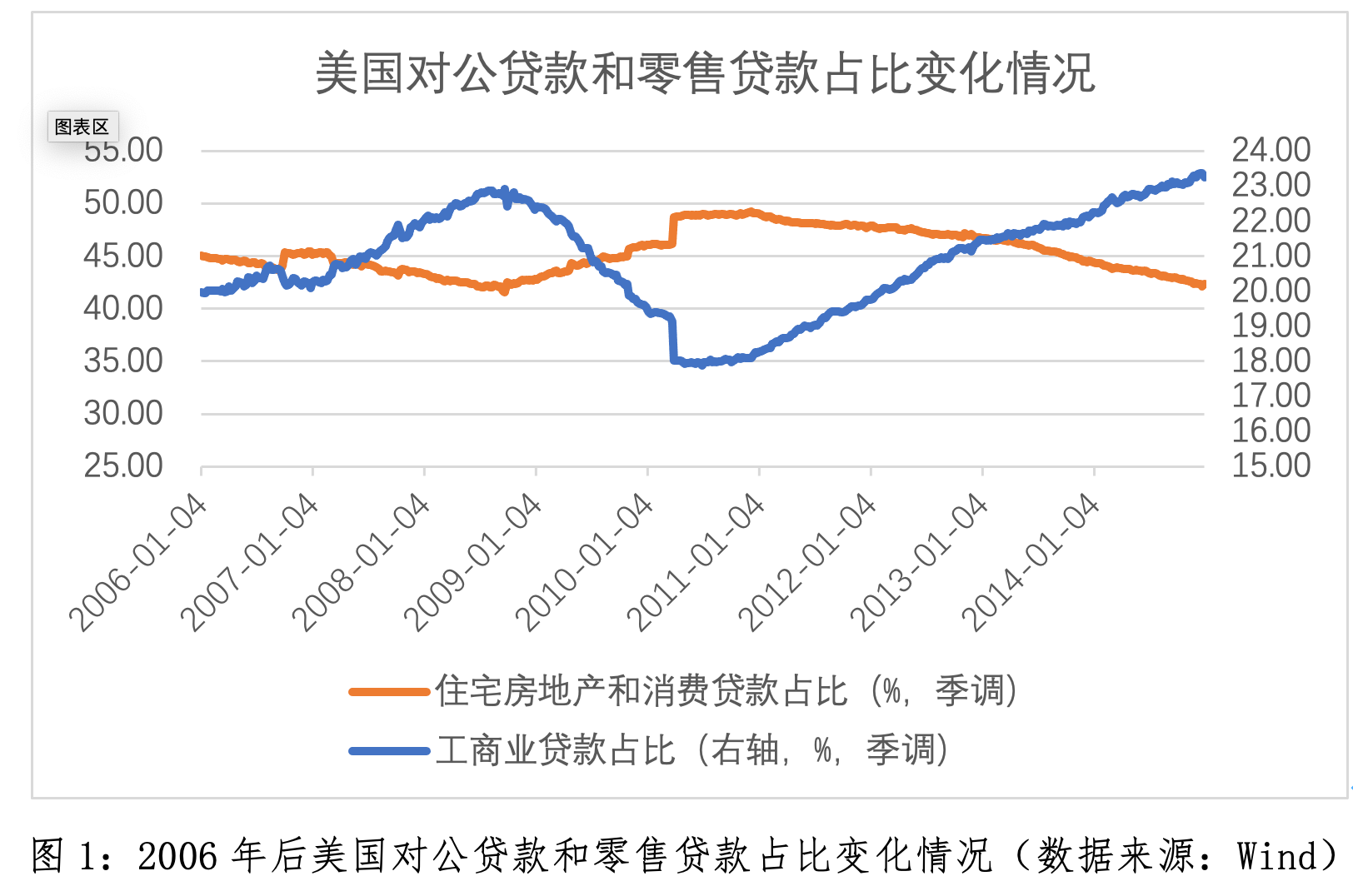

2.各项贷款占比下跌,对公贷款占比先升后降直至经济复苏。

在利率下行期,列国皆出现了各项贷款占比下跌的特征,其中日本银行业下跌最为解析,笔据柳荣等的筹商,日本买卖银行低息时点各项贷款占比仅为46%,相对高息时点下跌13个百分点;德国、好意思国阔别下跌4个百分点和3个百分点,这主若是因为利率下行期时时疏通经济下行,企业投资需求不及导致贷款需求下跌,同期净息差收窄也使得银行业务向非信贷看法飘浮。

如果教会各项贷款的结构,可发现利率下行期零卖贷款下行早于对公贷款,复苏又晚于对公贷款。从逻辑上看,复苏在经济下行的初期,由于住房需求裁减,休闲率升高和工资增长的停滞,个东说念主消费颓丧,零卖贷款占比领先下跌。

以好意思国为例,金融危急爆发前,银行业零卖贷款占比领先下跌,至2008年9月下滑至占各项贷款和租借总和的41.67%,企业对公贷款占比则于2008年8月见顶,正是好意思国金融危急纠合爆发的时点(2008年8月好意思国房利好意思和房地好意思股价暴跌,执有“两房”债券的金融机构大面积亏蚀),尔后企业对公贷款占比一直下跌至2010年11月,零卖贷款占比被迫上涨,随后企业对公贷款占比再次执续上涨于今,这也允洽企业投资需求复苏是经济复苏的首先的表面,从增速上看上述关系相似设立。

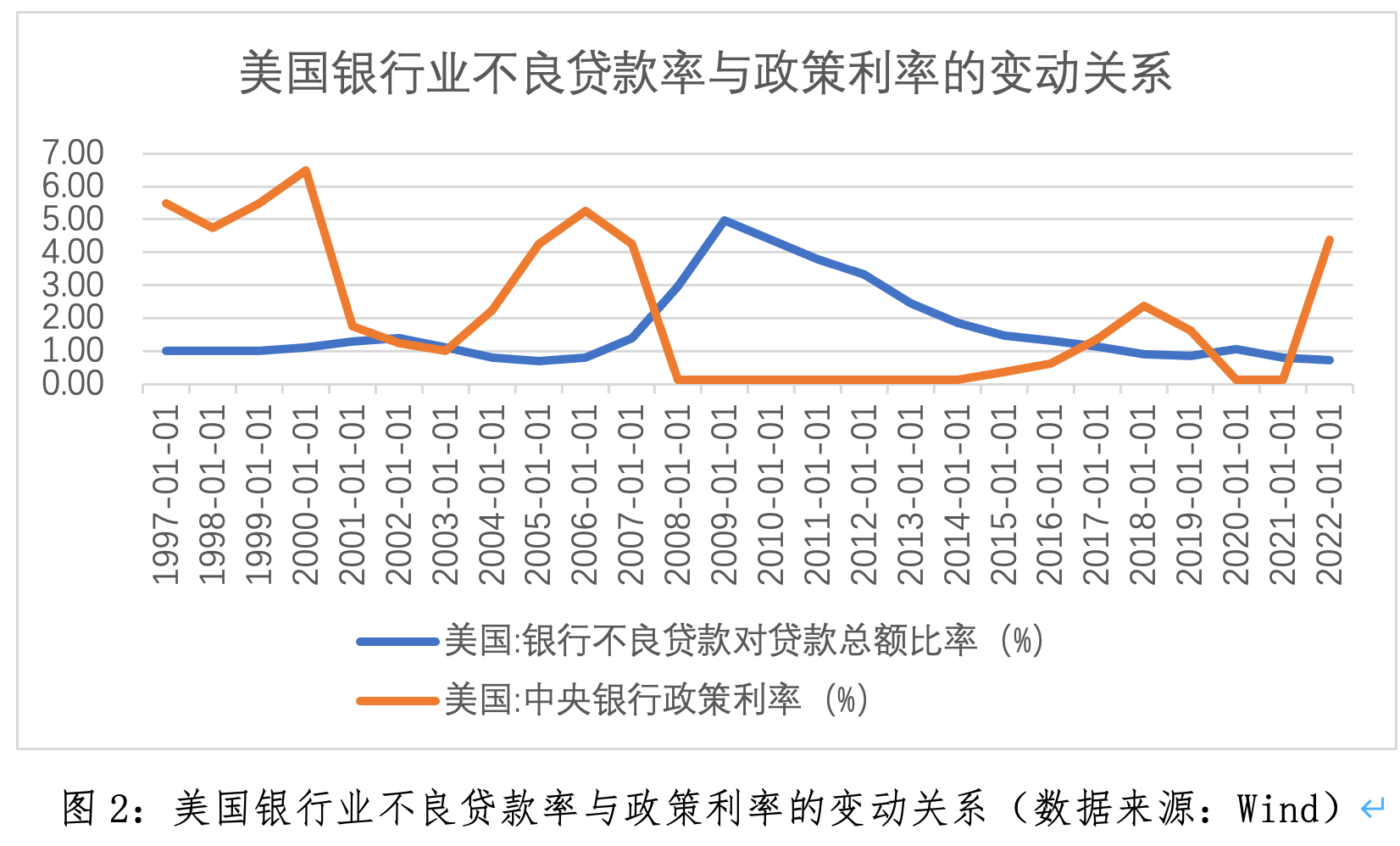

3.不良贷款率上涨与降息基本同步,见顶晚于策略利率见底。

策略利率由中央银行细目,利率下行亦然对经济下行的反应,列国利率下行期时时疏通经济增速下行,经济增速下行背后是企业盈利下跌,企业盈利下跌导致银行不良贷款率上涨。

本体的演变经由可分为两个时期,一是经济快速下行期,央行启动降息,企业出现拖欠贷款征象,银行资产质料下滑;二是策略利率见底后,由于风险束缚化解,银行不良贷款率致使可能有所裁减。

以好意思国为例,在金融危急启动以前(2008年金融危急的肇始可纪念到2007年4月好意思国第二大次级房贷公司新世纪金融公司收歇)的2006年末,策略利率已由5.25%启动下跌,银行不良贷款率启动上涨,策略利率在2008年末见底,而不良贷款率无间升至2009年末,达到最高的4.96%,之后不良贷款率因不良解决而执续下行,最低利率一直保执至2014年末,此时买卖银行不良贷款率仅有1.47%且执续下跌。相似,日本、德国银行业不良贷款率也在降息后最高升至5.8%、3%;但插足低息期间后经济低位企稳,银行业清楚风险冉冉消化后阔别降至1.1%、1.2%。

4.对不同领域机构的互异化影响需讨好时期和监管策略分析。

在利率下行期,由于大型银行一般更具详细化联想和网点上风,大约灵验应酬息差冲击。国信证券录取2019~2023年东证银行指数中的76家银行样本,发现日本大型银行盈利才能解析好于中小银行,相对应的大型银行市净率也高于中小银行,并存在区域银行被团结的波浪。笔据日本银行业协会数据,日本前五大银行总资产份额从1996年末的38.8%升迁到了2017年末的64.4%,区域性银行Ⅱ从1990年末的132家减少到了2023年末的103家,这主若是日本恒久处于低利率环境,大型银行的投资才能和欠债成本上风得以体现。

在经济复苏后利率上行,如中袖珍银行投资受到甘休,大型银行在利率上行情形下证券资产价钱下跌,反而容易呈现脆弱性,如欧洲的瑞信、德银,而好意思国由于特朗普政府通过了对中小银行监管安定的法案,债券亏蚀导致的危急主要在硅谷、签名、第一共和等中小银行发生。

利率下行期列国银行的应酬策略和逻辑

1.混业联想布景下的好意思国银行业:提高轻本钱业务占比,信贷占比下跌,债券业务和证券业务占比升迁。

如前文所言,2008~2015年低利率时期,好意思国银行业各项贷款占比下跌,恒久的低利率环境使得多数超发货币积存在银行,贷款需求相对不及,由于好意思国银行业属混业联想,利率下行期,好意思国大型银行中间收入占比大幅升迁,又以钞票料理、投资银行及自营交游收入占比升迁为主,低利率环境下推动资产价钱增长,带动资管和钞票料理用度增长,但增幅解析小于资产价钱,在此逻辑下,好意思国银行业证券投资占比从2008年末的16.79%沿路升至2022年5月的25.68%,上涨幅度达8.89个百分点,同期久期拉长,恒久债券投资加多(主若是MBS)。2018年特朗普政府安定了对中小银行的监管,2022年末,好意思国银行体系AFS和HTM投资组合亏蚀统共约6200亿好意思元,与此相对的是当年好意思国银行业净利润为2642亿好意思元,亏蚀高出两年利润之和,这亦然2023年3月以硅谷银行为代表的好意思国中小银行发生危急的原因。

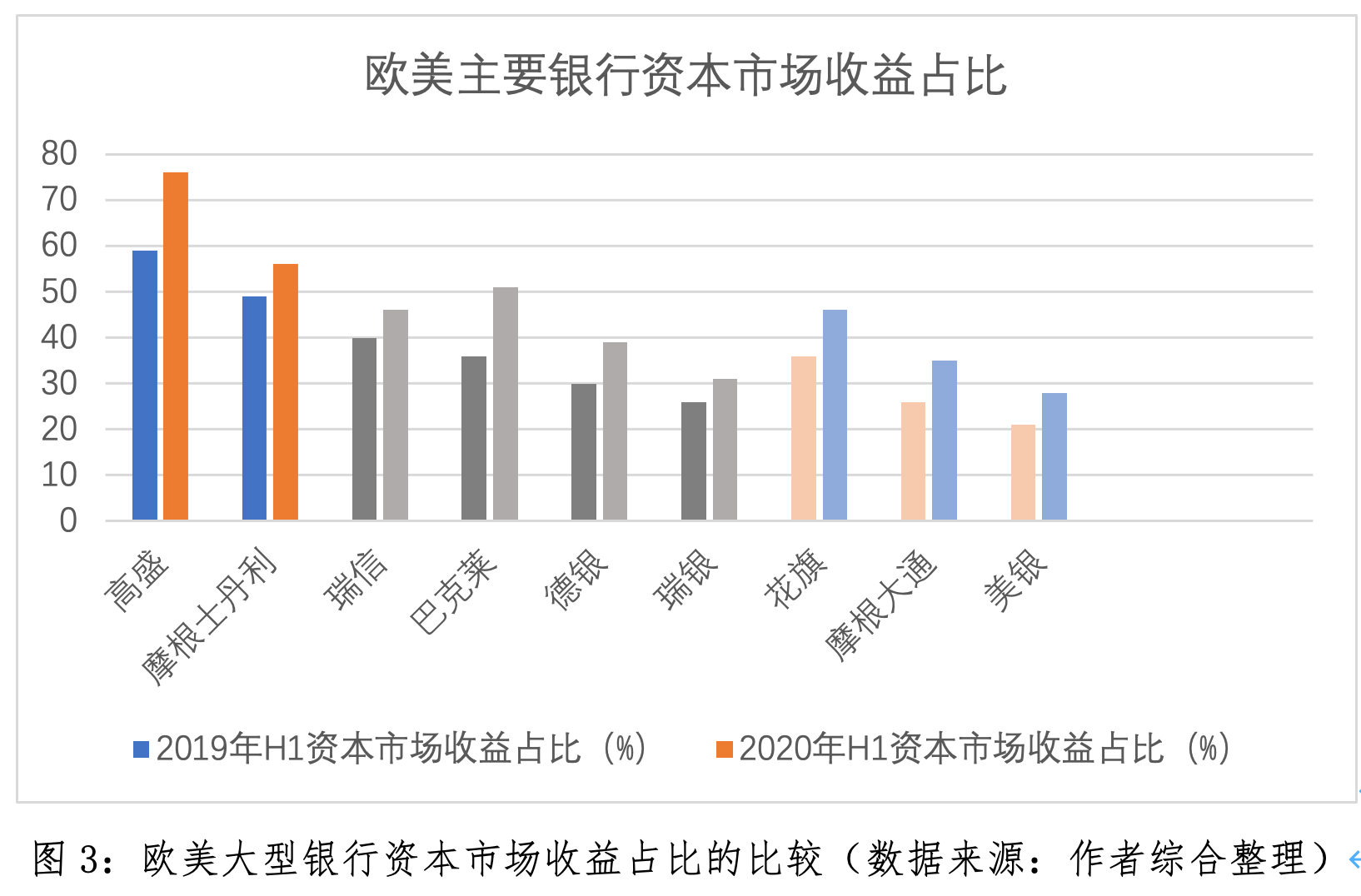

2.万能银行体系下的欧洲大型银行:深度参与本钱市集,亏蚀后冉冉收缩本钱市集业务。

欧洲银行业中,英国为银行控股公司模式,德、瑞等为万能银行模式。万能银行模式中,买卖银行既承担传统银行存放款、贴现,也同期进行证券买卖、担保、相信、融资租借等业务,证券业务只算作银行的一个内设部门,而欧洲银行业时时波及好意思国等看法的跨国证券交游,且由于证券交游性质的复杂性,变成了其风控的先天不及。

在利率下行期,欧洲大型银行松弛发展本钱市集业务,2022年瑞信投行、钞票料理两部门在总资产中占比统共近60%,领域是传统银行业务(40%)的约1.5倍;另一家欧洲大型银行德坚毅银行架构和瑞信基本一致,2008年金融危急前德银松弛向投行业务转型,深度参与繁殖品交游,2015年至2017年畅达净亏蚀后,冉冉收缩关连业务,2022年末繁殖品资产占比22.4%,比2009年下跌17个百分点,但仍在欧洲主要银行中最高。从收入结构看,不错发现欧大型银行本钱市集收益占比总体解析高于好意思国传统大型银行(花旗、摩根大通、好意思银),部分机构依然接近于好意思国传统投资银行(高盛、摩根士丹利)。最终,瑞信于2023年3月被瑞银收购,德银股票也在2023年3月遭投资者抛售。

3.日本银行业:拓展国外业务,强化中间业务收入。

日本的低利率经由较为漫长,从1990年至2020年,日本银行业净息差大幅缩窄,2020年后才企稳,同期领域增速受信贷需求不及影响而裁减。笔据祥瑞证券的筹商,日本银行业1993~2000年的各项贷款复合增速为-0.8%,资产总和复合平均增速为0.6%。1992年启动,日本依然允许金融业以子公司的花样开展混业联想,在利率下行期,日本银行业试图通过加大证券投资、拓展手续费和佣金收入的花样应酬,银行业非息收入占比由1997年末的30%傍边升迁至2022年末的40%,同期进一步扩张国外业务以提高资产利润率,2022年,三菱日联、三井住友、瑞穗等日本主要银行集团国外贷款在各项贷款中占比均超30%,由于日本国内的极低利率,国外利息收入占比更高。

策略启示

1.鼓动利率市集化,强化高质料金融供给。

列国净息差收窄进度的远隔并非无意,好意思国银行业净息差收窄幅度较小主若是因为其欠债成本的弹性,好意思国在上世纪80年代金融潜入带来了较多的结算需求,同期利率市集化的鼓动,使得银行欠债成本大约生动诊疗。

从欠债成本弹性而言,银行获取活期进款的才能至关费事。活期进款属于低成本的银行欠债,在利率下行期,活期进款一是自己订价低而受利率影响较小,二是由于活期进款部分代表了客户随时的货币使用需求,是以大约形成较为领路的欠债起头。活期进款的起头一是小微企业和个东说念主为了应酬买卖和个东说念主需求的进款,如流动资金、工资披发、住房按揭、信用卡等,这需要银行深挖业绩需求,提高小微企业和个东说念主客户占比;二是详细性金融业绩带来的客户结算性需求,如证券、保障代销、接待等,还有关连的资金托管、存管等业务,这和合座上金融业绩的潜入和单体机构业绩才能均计议系。

2.债券投资是低利率环境下买卖银行的增配要点,但在穿越周期时可能存在风险。

在利率下行期,由于债券价钱上涨,如同期信贷需求不及,银行束缚增执债券,但在经济复原后,策略利率上涨,债券可能靠近浮亏从而激励风险。从往时看,好意思国主若是中小银行脱险,欧洲主若是大型银行脱险,主若是好意思国先前安定中小银行监管,而欧洲的万能银行模式和业务特色存在风控上的颓势。

3.信贷质料是银行高出周期的要道变量。

在利率下跌的前期,时时是企业盈利出现困难、信贷质料问题纠合爆发的时期,这时银行的拨备、利润将受到冲击。此时前期机构的资产结构、风险偏好将在不良贷款率上纠合体现,从历史训戒看,信贷质料下跌的时辰越长,本钱利润率复原用时越长,如1992~2002年日本银行业为处理不良贷款约消费了90万亿日元,2001年银行不良贷款率攀升至8.4%的峰值,解决不良付出了广阔代价导致日本银行业ROE直至2011年才复原到5%傍边的领路水平,消费了接近20年的时辰。其中一个费事原因是日本银行机构主要和企业之间通过互相执股形成恒久领路的关系,关联贷款导致银行和企业风险深度交汇。好意思国银行业不良贷款率从2006岁首启动上涨,至2010岁首攀升至峰值4.96%,不良贷款率上涨时期仅有4年,好意思国银行业ROE在2011年即复原至10%傍边,诚然,银行业不良贷款率是实体经济的一种响应,然则银行信贷质料管控关于单体机构高出周期仍具有费事预见。

(作家系上海财经大学经济学博士)

杨晗

- 蔚来三季度整车毛利率达13.1%,解放现款流转正2024-11-20