保险行业动态

- 发布日期:2024-12-17 00:47 点击次数:69

作家:周绘

出品:知悉IPO

上交所&深交所

新 股 上 市

12月9日-12月15日,上交所科创板有1家公司上市;深交所创业板有1家公司上市。

数据开首:公开信息;图表制作:知悉IPO

1. 时尚精科:国内半导体刻蚀和薄膜千里积设备细分范围关键零部件的精密制造众人,尤其在刻蚀设备范围,是国内少数已量产供应7nm及以下国产刻蚀设备关键零部件的供应商。上市首日收涨533.84%,箝制12月16日收盘报68.18元/股,较刊行价11.29元/股涨503.90%,市值约138亿元。

数据开首:公开信息;图表制作:知悉IPO

1. 博苑股份:主要从事碘化物、贵金属催化剂、发光材料等产物的研发、出产与销售。上市首日收涨188.47%,箝制12月16日收盘报65.48元/股,较刊行价27.76元/股涨135.88%,市值约67亿元。

通过上市委员会审议会议

12月9日-12月15日,上交所、深交所均无公司过会。

递交上市苦求

12月9日-12月15日,上交所、深交所均无公司递交上市苦求。

远离上市审核

12月9日-12月15日,上交所、深交所均无公司远离上市审核。

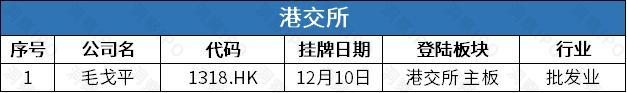

港交所

新 股 上 市

12月9日-12月15日,港交扫数1家公司上市。

数据开首:公开信息;图表制作:知悉IPO

1. 毛戈平:中国高端好意思妆集团,旗下有两大好意思妆品牌:旗舰品牌MAOGEPING和至爱毕生。上市首日收涨76.51%,箝制12月16日收盘报54.65港元/股,较刊行价29.80港元/股涨83.39%,市值约261亿港元。

新 股 招 股

12月9日-12月15日,港交扫数3家新股招股。

数据开首:公开信息;图表制作:知悉IPO

1. 草姬集团:藏身香港的多元化保健品及好意思容与护肤品供应商。于终末可行日历,合共策动八个自有品牌,分辩为草姬(Herbs);ZINO;正宗(Classic);梅屋(Umeya);男补(Energie);男极(Men’s INFiNiTY);绿康营(Regal Green);恩宠(Herbs Pet)。

2. 小菜园:中国群众便民选取餐饮市集直营连锁餐厅。

3. 越疆:成心从事合营式机器东说念主开发、制造及买卖化的当先企业之一。证据灼识筹商论述,按2023年的出货量计,在全球合营机器东说念主行业中名次前二,并在中国扫数合营机器东说念主公司中名顺序一,全球市集份额为13.0%。

通过上市聆讯

12月9日-12月15日,港交扫数4家公司通过聆讯。

数据开首:公开信息;图表制作:知悉IPO

1. 健康之路:于中国策动数字健康医疗行状平台。按2023年的收入来诡计,是第五大数字健康医疗行状平台,市集份额低于5%。

2. 讯飞医疗:东说念主工智能赋能的医疗惩处决策提供商,提供的产物及惩处决策因循从健康风险预警、早筛、赞助会诊及融合以及融合效果评估到诊后督察与慢病督察的多种医疗行状。

3. 英诺赛科:全球首家终了量产8英寸硅基氮化镓晶圆的公司,亦是全球独一具备产业规模提供全电压谱系的硅基氮化镓半导体产物的公司。

4. 布鲁可:中国最大及当先的拼搭变装类玩物企业,于2023年终了约东说念主民币18亿元GMV。

递交上市苦求

12月9日-12月15日,港交扫数6家公司递交上市苦求。

数据开首:公开信息;图表制作:知悉IPO

1. 找钢网:按2023年线上钢铁交游吨量计,找钢网运营着全球最大的三方钢铁交游数字化平台。

2. 东阳光药:详尽性制药公司,从事药物的研发、出产和买卖化,专注于改进药,亦波及更始型新药、仿制药和生物相似药。

3. 异常睿新:中国著名的高校训诲数字化惩处决策提供商,致力于于高校数字化教诲骨子、数字化训诲场景行状及产物的开发、委用和运营。

4. 乾元微珂:致力于于提供当代化、机灵且环保的行状的中国详尽型煤炭物流行状提供商。

5. 佰泽医疗:主要从事投资及提供医疗议论行状的肿瘤医疗集团。

6. 古茗控股:中国现制饮品企业,箝制2024年9月30日共有9778家门店。

找钢网于12月9日递交苦求

拟登陆港交所主板

12月9日,找钢产业互联集团(以下简称“找钢网”)向港交所递交招股书,拟通过与SPAC公司AQUILA ACQ-Z(7836.HK)磨灭的体式上市,招银国际、汇丰、瑞银集团为其联席保荐东说念主。

证据灼识筹商的贵府,按2023年线上钢铁交游吨量计,找钢网运营着全球最大的三方钢铁交游数字化平台。通过一语气钢铁交游行业的主要参与者,找钢网现在提供涵盖钢铁交游全价值链的一站式B2B详尽行状,包括线上钢铁交游、物流、仓储及加工、SaaS产物及大数据分析。

财务数据方面,2021年-2023年,找钢网分辩终了营业收入13.53亿元、9.05亿元、11.68亿元,2022年、2023年营收增幅分辩为-33.11%、29.06%;净利润分辩为-2.74亿元、-3.66亿元、-4.69亿元。

2024年1-9月,找钢网的营业收入为11.41亿元,营收同比增多41.68%;净利润为-5439.7万元。

经扣除特殊见地收购公司并购交游开支1.47亿港元,并假定100%、50%及概无Aquila A类鼓吹就其Aquila A类股份把握赎回权,承袭公司将自特殊见地收购公司并购交游收到的所得款项净额算计分辩约为4.58亿港元、9.59亿港元及14.59亿港元。所得款项净额将以疏浚比例应用于扫数三种情况。所得款项净额的拟定用途:约25%展望将用于通过数字化加强行状供应;约20%展望将用于扩大买家群体并增多其黏性;约20%展望将用于加强技巧才智;约25%展望将用于探索跨行业彭胀;约10%展望将用于营运资金及一般公司用途。

招股书中线路的风险身分主要包括:找钢网濒临中国境内及国际市集的钢铁产物的供应或需求波动的风险,以及该等波动议论的情况,均可能对公司的业务、策动事迹及财务表现形成不利影响;倘无法发展业务或灵验推广策略,公司的业务及远景可能会受到要紧不利影响;倘特殊见地收购公司并购交游的利益未达到投资者或证券分析师的预期,则Aquila A类股份及Aquila上市权证或交割后承袭公司A类股份及承袭公司上市权证的市价可能会下降;Aquila A类鼓吹可能就无数Aquila A类股份把握其股份赎回权及请求权,而承袭公司可能无法得志上市规矩所载的最低数量专科投资者章程等。

找钢网曾于2018年6月26日、11月13日向港交所递交IPO招股书,于2023年8月31日、2024年3月10日递交透过与Aquila Acquisition Corporation的特殊见地收购公司并购交游上市的苦求,现在均已失效。

东阳光药于12月11日线路招股书

拟登陆港交所主板

12月11日,广东东阳光药业股份有限公司(以下简称“东阳光药”)向港交所递交招股书,拟主板IPO上市,中金公司为其独家保荐东说念主。

东阳光药是一家详尽性制药公司,从事药物的研发、出产和买卖化,专注于改进药,亦波及更始型新药、仿制药和生物相似药。计谋性地专注于感染、慢病及肿瘤等融合范围。此外,东阳光药致力于于将AI技巧应用于药物研发的各个阶段,并已成立多个先进的AI开动模子,以进步改进才智。

箝制2024年6月30日,东阳光药在全球(包括中国、好意思国及欧洲)领有147款获批药物,还有跳跃100款在研药物,包括45款1类在研改进药物,其中三款获NMPA就于中国上市审评的改进药物及十款在研改进药物处于II期或III期临床磨练。

于2023年,公司融合流感的主要热销产物可威®(磷酸奥司他韦)在中国磷酸奥司他韦市集名顺序一,市集占有率为64.8%,且按2023年的销售收入计占中国抗流感药物市集的50.5%。

公司已证据中国公司法偏激他适用中司法律提倡独到化决策,以领受磨灭的容貌将东阳光长江药业独到化,据此,在先决条件及扫数条件(即成效条件及实施条件)达成或获豁免(如适用)的前提下,公司将证据换股比率向全体换股鼓吹刊行H股,动作换股的对价。达成或豁免(如适用)磨灭条约项下的先决条件及条件并完成换股后:东阳光长江药业(1558.HK)H股在联交所的上市地位将被铲除;H股将以先容容貌于联交所上市;换股鼓吹将成为公司鼓吹;自实施日历起,公司将承担东阳光长江药业的扫数钞票、欠债、权益、业务、雇员、合约及扫数其他权益及义务;东阳光长江药业最终将在中国刊出。

财务数据方面,2021年-2023年,东阳光药分辩终了营业收入10.58亿元、38.14亿元、63.86亿元,2022年、2023年营收增幅分辩为260.40%、67.44%;净利润分辩为-20.46亿元、-14.16亿元、10.14亿元。

2024年1-6月,东阳光药的营业收入为25.82亿元,营收同比减少20.72%;净利润为4.73亿元,同比减少15.42%。

东阳光药在招股书中线路的风险身分主要包括:现在公司依赖有限数见地主要产物;公司在很猛进度上依赖候选药物的奏凯,当中部分药物处于临床前或临床开发阶段,以及识别其他候选药物的才智。倘无法奏凯识别新候选药物、完成临床开发、得回监管批准并将候选药物买卖化,或在该等方面际遇要紧延误,公司的业务可能受到要紧挫伤;倘无法保管一个灵验的药品分销网罗,公司的业务可能会受到不利影响;公司翌日的奏凯取决于遮挽关键督察东说念主员以及眩惑、遮挽及引发合阅历东说念主员的才智;若无法在中国官方举行的围聚招标设施中中标,公司的市集份额将减少,且公司的收入及盈利才智可能受到不利影响等。

异常睿新于12月11日线路招股书

拟登陆港交所主板

12月11日,上海异常睿新数码科技股份有限公司(以下简称“异常睿新”)向港交所递交招股书,拟主板IPO上市,农银国际为其独家保荐东说念主。

异常睿新是一家中国著名的高校训诲数字化惩处决策提供商,致力于于高校数字化教诲骨子、数字化训诲场景行状及产物的开发、委用和运营。产物行状遮掩教、学、练、考、评、管等扫数迫切方面。于2020年推出了假造仿真开发,并于2023年推出了学问图谱开发,以匡助客户为其学生提供更具互动性、眩惑力及个性化的学习体验。异常睿新的数字化训诲骨子行状及产物涵盖了教诲部认同的12个学科门类及92个专科。

中国高档教诲训诲数字化市集高度分散。证据弗若斯特沙利文的贵府,按2023年收入计,前五大公司的总市集份额为12.6%。中国高档教诲机构包括大学及高职院校。证据弗若斯特沙利文的贵府,2023年,异常睿新在中国高档教诲训诲数字化市风景有公司中收入名顺序二,市集份额为3.4%;而在中国高档教诲数字化训诲骨子制作市风景有公司中收入名顺序一,市集份额为6.2%。

招股书表示,本次刊行召募的资金异常睿新将用于研发;进步客户行状及因循才智;在遴选城市竖立一个或两个学问图谱开发中心,以增强学问图谱开发、出产及委用才智以及遵守;营运资金及一般公司用途。具体募资金额未线路。

财务数据方面,2021年-2023年,异常睿新分辩终了营业收入4.17亿元、4.00亿元、6.53亿元,2022年、2023年营收增幅分辩为-4.02%、63.20%;净利润分辩为3374.0万元、-5911.0万元、8142.1万元。

2024年1-6月,异常睿新的营业收入为2.41亿元,营收同比增多17.98%;净利润为-8885.5万元。

异常睿新在招股书中线路的风险身分主要包括:未能改善及增强行状及产物的功能、性能、可靠性、想象、安全性及可扩展性以跟上技巧发展的步调,得志客户不休变化的需求,可能会对公司的业务及策动事迹产生要紧不利影响;公司的奏凯取决于市集对公司的数字化教诲骨子以及数字化训诲环境行状及产物的给与度的提高;公司翌日可能无法保管行状及产物的订价条件,或提高客户留存率;公司在运营过程中可能会濒临付款蔓延及/或拖欠的信贷风险,这将对公司的业务、财务景况及策动后果产生不利影响;公司畴昔曾出现策动赔本及策动现款流出等。

异常睿新曾于2024年5月3日向港交所递交招股书,现在已失效。

乾元微珂于12月13日线路招股书

拟登陆港交所主板

12月13日,乾元微珂控股有限公司(以下简称“乾元微珂”)向港交所递交招股书,拟主板IPO上市,农银国际为其独家保荐东说念主。

乾元微珂是一家致力于于提供当代化、机灵且环保的行状的中国详尽型煤炭物流行状提供商。通过将煤炭产业价值链陡立游资源无缝整合至公司的详尽行状范围,已发展成为客户的一站式行状提供商。

自成立以来,恒久专注于针对客户需求提供量身定制的煤炭物流行状。由于客户自己的出产经由、业务需求及/或发展阶段不同,客户的需求具有高度各种化的特色,从不同规格的夹杂煤产物,到运输频次乃至委用容貌方面,每个客户的具体需求各不疏浚。公司通过自己在行业内的资源和数据开发及分析才智,整合煤炭产业价值链上畴昔还是零泄气衍的行业资源和各个参与方,以构建行状组合,从而得以提供遮掩煤源寻找及煤炭采购、仓储及多式联运载的详尽行状。

证据灼识筹商的贵府,乾元微珂是中国主要的非长协煤(非长协煤指无经久供应条约约订价钱供应的煤炭,主要由民营企业提供)详尽物流行状提供商,2023年收入规模为陕西省最大及中国西北地区第二。

招股书表示,本次刊行召募的资金乾元微珂将用于租用新增集运站至物流网罗、斥地煤炭物流数字行状平台、偿还银行贷款及利息、营运资金及一般企业用途、斥地漫衍式光伏及充换电站,具体募资金额未线路。

财务数据方面,2021年-2023年,乾元微珂分辩终了营业收入27.21亿元、45.24亿元、37.38亿元,2022年、2023年营收增幅分辩为66.22%、-17.36%;净利润分辩为3233.1万元、1.65亿元、4700.3万元,2022年、2023年净利增幅分辩为411.77%、-71.59%。

2024年1-6月,乾元微珂的营业收入为17.95亿元,营收同比减少10.65%;净利润为1877.3万元,同比减少58.10%。

乾元微珂在招股书中线路的风险身分主要包括:公司濒临与中国煤炭产物全体市集景况议论的风险,包括中国煤炭产物供需波动及该等波动的议论景况;公司濒临与煤源寻找及煤炭采购行状议论的风险;未能妥善督察站台仓储行状及铁路运载安排行状可能对公司的业务运营及财务事迹形成要紧不利影响;煤炭物流行状可能受运载行状的可用性及厚实性箝制;供应商的煤炭供应不及或暂停可能对公司的业务策动、盈利才智以及集运站及运载设施的使用率形成不利影响;公司得回国度铁路弥漫运力以运输煤炭产物至议论市集的才智有限;公司在很猛进度上依赖中国境内的公路运载网罗;公司的策动事迹易受下流产业及下流煤炭消耗企业的业务策动的要紧败落影响等。

佰泽医疗于12月13日线路招股书

拟登陆港交所主板

12月13日,佰泽医疗集团(以下简称“佰泽医疗”)向港交所递交招股书,拟主板IPO上市,招银国际为其独家保荐东说念主。

佰泽医疗是一家主要从事投资及提供医疗议论行状的肿瘤医疗集团。专注于开展肿瘤议论医疗行状,包括但不限于对患者开展肿瘤会诊、多种技巧的肿瘤融合、肿瘤康复及临终温雅等,以及对包括肿瘤患者家属在内的其他潜在健康东说念主群开展的早癌筛查、肿瘤疫苗接种、健康督察行状。致力于于为已被会诊患有癌症的个体;具有平均或高癌症风险个体(如家眷史中发生过癌症事件的个体);及已给与过肿瘤融合(包括癌症积极融合)的个体提供肿瘤全周期医疗行状。通过收购股权及督察权,先后在北京、天津、安徽省、山西省及河南省运营和督察八家病院。

按箝制2023年12月31日止年度自有病院的肿瘤行状收入计,2023年佰泽医疗在中国扫数民营肿瘤医疗集团中名顺序四,相应的市集占有率为0.6%;按箝制2023年12月31日的早癌筛查中心数量计,在中国扫数民营肿瘤医疗集团中名顺序一;按箝制2023年12月31日止年度的胃肠镜查抄病例数计,在中国扫数民营肿瘤医疗集团中名顺序一。

招股书表示,本次刊行召募的资金佰泽医疗将用于握续强化肿瘤全周期医疗行状、在有合适契机出当前收购病院、扩展病院督察业务、升级信息技巧基础设施及/或系统、营运资金偏激他一般企业用途,具体募资金额未线路。

财务数据方面,2021年-2023年,佰泽医疗分辩终了营业收入4.62亿元、8.03亿元、10.72亿元,2022年、2023年营收增幅分辩为73.89%、33.58%;净利润分辩为-6195.5万元、-7551.5万元、-2440.6万元。

2024年1-6月,佰泽医疗的营业收入为5.71亿元,营收同比增多13.41%;净利润为-734.0万元。

佰泽医疗在招股书中线路的风险身分主要包括:中国医疗行状行业的监管轨制变动及发展,很是是医疗更始政策的变动,可能对公司的业务营运及翌日彭胀形成影响;公司体系内的病院的一部分收入来自向受环球医疗保障保障的患者提供医疗行状。体系内的病院可能须作出区域环球医疗保障条约中章程的每次入院╱门诊的平均开销价钱上限颐养。及若中国环球医疗保障研讨拖延付款,可能影响公司的策动事迹;订价监管可能影响公司体系内的病院的订价。公司的多少医疗行状、药品、医疗设备及耗材的订价明确且直给与监管,这可能会影响公司的盈利才智;公司已录得大额商誉及商誉除外的无形钞票。倘若厘定商誉会发生减值或其他无形钞票详情需要减值,可能对公司的策动事迹及财务景况形成不利影响等。

佰泽医疗曾于2024年4月26日向港交所递交招股书,现在已失效。

古茗控股于12月15日线路招股书

拟登陆港交所主板

12月15日,古茗控股有限公司(以下简称“古茗控股”)向港交所递交招股书,拟主板IPO上市,高盛、瑞银集团为其联席保荐东说念主。

古茗控股是一家中国现制饮品企业,致力于于向消耗者提供簇新可口、出品一致、价钱亲民的高质料产物。古茗控股主要通过加盟模式,开设门店并运营“古茗”品牌。“古茗”门店主要销售三类饮品:果茶饮品、奶茶饮品及咖啡饮品偏激他。按2023年的商品销售额(GMV)及箝制2023年12月31日的门店数量计,“古茗”均是中国最大的群众现制茶饮店品牌,亦是全价钱带下中国第二大现制茶饮店品牌。

于2023年,古茗控股的GMV为东说念主民币192亿元,较2022年增多37.2%。箝制2024年9月30日止九个月,GMV为东说念主民币166亿元,较2023年同时增多20.4%。箝制2023年12月31日,门店网罗涵盖9001家门店,较2022年12月31日增多35.0%,并于2024年9月30日扩展至9778家门店。

招股书表示,本次刊行召募的资金古茗控股将用于加强信息技巧团队及继续进行业务督察和门店运营的数字化;加强供应链才智和进步供应链督察遵守;加强品牌斥地和消耗者互动以及遴荐多元化方法成立品牌形象,深刻消耗者东说念主心;增聘职工矜重加盟商督察以继续推广地域加密策略、加强对加盟商的因循及进一步成立密切的加盟商团体;礼聘产物研发方面的众人及进步产物研发才智;营运资金偏激他一般企业用途。具体募资金额未线路。

财务数据方面,2021年-2023年,古茗控股分辩终了营业收入43.84亿元、55.59亿元、76.76亿元,2022年、2023年营收增幅分辩为26.81%、38.07%;经颐养净利润分辩为7.70亿元、7.88亿元、14.59亿元,2022年、2023年净利增幅分辩为2.40%、85.13%。

2024年1-9月,古茗控股的营业收入为64.41亿元,营收同比增多15.62%;经颐养净利润为11.49亿元,同比增多9.98%。

古茗控股在招股书中线路的风险身分主要包括:公司翌日的增长取决于扩展和运营门店网罗的才智,公司可能无法奏凯过问新的地域市集或扩大在现存市集的影响力;公司的业务高度依赖消耗者对现制茶饮的口味、消耗趋势、喜好及证据,且公司可能无法恒久准确预测和实时得当市集趋势及消耗者喜好;公司可能无法保管或增多门店的销售额及盈利才智;公司在中国竞争利弊且赶紧变化的市集运营;任何公司、加盟商、供应商或其他业务合作伙伴未能保握食物安全及质料的情况可能会对公司的品牌、业务及财务表现形成要紧不利影响;公司的业务在很猛进度上取决于市集对“古茗”品牌的认同,而未能保管、保护及进步品牌可能会对公司的业务及策动事迹形成要紧不利影响;公司浅显的门店网罗主要由第三方策动的加盟店构成,公司濒临与遴荐特准策动业务模式议论的多少风险等。

古茗控股曾于2024年1月2日向港交所递交招股书,现在已失效。

- 拟IPO公司的Plan B: 卖给上市公司2024-12-21

- 科隆新材IPO:科技立异赋能传统产业,恰当以发展新质分娩力为内在条件的新发展理念2024-11-20

- 独角兽摩尔线程IPO在即?弘信电子涨20%,卓易信息涨近16%,东华软件、和而泰等多只见识股涨停2024-11-11